เป็นเวลาเกือบ 9 เดือนแล้วที่ “ฐากร ปิยะพันธ์” ขึ้นกุมบังเหียน “ไทยกรุ๊ป โฮลดิ้งส์” หรือ บริษัท เครือไทย โฮลดิ้งส์ จำกัด (มหาชน) ของอาณาจักรเจ้าสัวเจริญ เพื่อที่จะมารุกและขับเคลื่อน InsurTech และ Digital Transformation ให้กับไทยกรุ๊ปฯ ซึ่งเป็นที่จับตาและฮือฮามาในแวดวงการเงิน เพราะถือได้ว่า “ฐากร” คือบุคคลที่มีเต็มเปี่ยมไปด้วยความสามารถ รอบรู้ทั้งด้านเทคโนโลยีและธุรกิจการเงิน สร้างความสำเร็จให้กับหลายองค์กรที่เขาเคยไปร่วมงานมาด้วย

อย่างไรก็ตาม สำหรับวงการประกัน ต้องถือเป็นบทบาทใหม่ที่ท้าทายเป็นอย่างยิ่งของ “ฐากร” เพราะเขาไม่เคยได้สัมผัสงานด้านนี้มาก่อน กอปรกับสถานการณ์ที่เต็มไปด้วยอุปสรรค โดยเฉพาะสถานการณ์วิกฤตโรคโควิด-19 ซึ่งมีผลโดยตรงกับธุรกิจประกัน ดังนั้น ความท้าทายทั้งหมดนี้เขาจะเตรียมรับมือรุกและรับอย่างไร Exclusive Interview by MarketingOops! เราจะไปล้วงลึกให้รู้ความจริงกับ ฐากร ปิยะพันธ์ ประธานเจ้าหน้าที่บริหารบริษัท เครือไทย โฮลดิ้งส์ จำกัด (มหาชน)

เกริ่นนำให้ทราบกันก่อน สำหรับธุรกิจของ “ไทยกรุ๊ป โฮลดิ้งส์” หลักๆ ประกอบไปด้วย 3 ส่วน 1) Insurance Business ได้แก่ อาคเนย์ประกันภัย, อาคเนย์ประกันชีวิต, ไทยประกันภัย 2) Finance Business ได้แก่ อาคเนย์ แคปปิตอล, อาคเนย์มันนี่, อาคเนย์ มันนี่ รีเทล์ และล่าสุดเพิ่งเซ็ตอัป ได้แก่ Me Insurance 3) Health and Consciousness Business เพื่อตอบรับ Aging Society และ Health Trends โดยเร็วๆ นี้กำลังจะตั้งบริษัทใหม่ในชื่อ Thai Wellness Living เป็นบริษัทที่จะทำอสังหาริมทรัพย์ที่เกี่ยวกับการรักษาสุขภาพด้วย

9 เดือนในอาณาจักรใหม่ ความท้าทายในมิติการทำงาน

ความท้าทายในบทบาทใหม่ที่ได้มาเป็นแม่ทัพของไทยกรุ๊ป ฐากร ระบุว่า มันคือโอกาสที่ได้เรียนรู้สิ่งใหม่ๆ โดยเฉพาะกับการทำงานในกลุ่มของเครือทีซีซี ซึ่งเป็นกลุ่มที่มีศักยภาพสูงมาก และเราสามารถทำ Innovative Product Innovative Service ทั้งในด้านการประกันและการเงินให้ตอบโจทย์ผู้บริโภค อันนี้เป็นความท้าทายอีกรูปแบบหนึ่ง ที่สำคัญคือ เราจะทำอย่างไรที่จะสามารถขยับขึ้นไปสู้กับผู้แข่งขันเดิมในตลาดนี้ได้อย่างไร

แต่ถ้าถามว่า 9 เดือนนั้นมีอะไรแตกต่างหรือเปล่า แตกต่างในมิติที่ว่าที่ผ่านมาอยู่ธนาคารมาตลอด ทั้งไทย ญี่ปุ่น และอินเตอร์ (ฐากร เคยทำงานที่ GE Capital Thailand) พอได้ย้ายจักรวาลมา ก็เป็นลักษณะกลุ่มธุรกิจที่ถึงแม้จะเข้าตลาดหลักทรัพย์ แต่ผู้ถือหุ้นมีความเป็นไทยส่วนหนึ่ง แต่โชคดีที่มาในจังหวะที่กลุ่มกำลังจะทรานส์ฟอร์ม เพิ่งเข้าตลาดด้วย แล้วก็มีการปรับโครงสร้างทางธุรกิจ ดังนั้น ก็มาพร้อมกับ หนึ่ง ความไม่รู้ของเราโดยเฉพาะเรื่องประกัน และสอง มาพร้อมกับสิ่งที่เรามีความรู้นั่นก็คือ สินเชื่อผู้บริโภค และสาม มาปั้นโปรเจ็คต์ใหม่ของ Thai Wellness Living ซึ่งสอดคล้องกับสถานการณ์ที่กำลังเกิดขึ้น

“ดังนั้น 9 เดือนก็จะมีความสนุกในเรื่องสโคปของงาน การเปลี่ยนแปลงในเรื่องมิติขององค์กร และรูปแบบของการบริหาร”

ภารกิจเร่งด่วน Digital Transformation เตรียมพร้อมรับการเปลี่ยนแปลง

สำหรับภารกิจเร่งด่วน ที่คุณฐากร ต้องรีบผลักดันออกมาให้ได้ นอกจากเรื่องการดูแลพนักงานให้ปลอดภัยจากโรคระบาดแล้ว ยังรวมไปถึงการประคับประคองธุรกิจให้ดำเนินการต่อไปได้ ภายใต้เงื่อนไขที่จำกัดโดยเฉพาะในช่วงสถานการณ์ของโรคระบาด ฐากรบอกว่า สิ่งที่ต้องเร่งทำต่อไปก็คือการวางแผนธุรกิจภายในสิ้นปีนี้ว่าจะต้องปรับกลยุทธ์อย่างไรบ้าง รวมไปถึงการวางแผนสำหรับปีหน้าและในอนาคตด้วย

“เพราะหลังจากนี้หลายอย่างจะต้องเปลี่ยนไป ธุรกิจจะไม่เหมือนเดิม กำลังซื้อหดหาย พันธมิตรที่เราเคยมีอยู่อาจจะมีปัญหา ดังนั้น ตรงนี้เราจะต้องเตรียมพร้อมหลังจากสถานการณ์โควิด-19 ทำให้เราต้องเตรียมพร้อมให้ดีว่าปีหน้าและปีต่อๆ ไปเราจะต้องทำอย่างไรบ้าง

แต่ในขณะเดียวกันก็จะใช้โอกาสนี้ ในการปรับตัวของเราด้วย ซึ่งหนีไม่พ้นเรื่องของการทำ Digital Transformation ซึ่งในแง่ของอุตสาหกรรมการเงินและอุตสาหกรรมประกันจะเป็นเวฟถัดไปแน่นอน ต่อจากกลุ่มแบงก์กิ้งที่จะเข้าสู่การทรานส์ฟอร์เมชั่น โดยเฉพาะการผลักดันเรื่อง InsurTech ไปจนถึง Data Analytics ที่จะทำอย่างไรให้เราสามารถพลิกเกม และมี Efficiency มี Productivity ในธุรกิจประกันของเราได้”

ยอมรับภาพรวมอุตสาหกรรมประกันไม่ค่อยสวยนัก แต่ยังมีโอกาสอยู่

สำหรับภาพรวมของอุตสาหกรรมประกัน คุณฐากร ให้ทัศนะว่า ต้องยอมรับว่า ถ้าเทียบกับจำนวนประชากรที่มีประกันคุ้มครองนั้น ไทยเรายังเทียบไม่ได้กับประเทศอื่น เช่น ฮ่องกง สิงคโปร์ เกาหลี ซึ่งประชากรของเขาหนึ่งคนถือกรมธรรม์ค่อนข้างเยอะ นั่นอาจเป็นเพราะคนไทยยังไม่มีความเข้าใจหรือยังไม่เห็นความสำคัญของการมีประกัน แต่กระนั้นก็ต้องถือเป็นโอกาสดี ทำให้เห็นว่าเรายังโตต่อไปได้ ฉะนั้น ถ้ามองในแง่บวกก็คือเรายังพอมีรูมที่จะเติบโตของธุรกิจเราได้

“แต่พอกลับมามองว่า growth ของอุตสาหกรรม จริงๆ แล้วเบี้ยในช่วงหลายๆ ปี โตไม่เยอะมากเลย คือโตประมาณ 1-2% ยิ่งถ้าดูภาพรวมโตๆ ปีหนึ่งประมาณ 7-8 แสนล้านบาทเท่านั้นเอง ซึ่งน้ำหนักส่วนใหญ่จะไปที่ประกันภัยเสียมากกว่า เช่น ประกันรถยนต์ที่ต้องซื้อกันปีต่อไป แต่ประกันชีวิตเป็นการซื้อแบบยาวๆ ซื้อต่อเนื่อง ปีนี้เองที่เศรษฐกิจค่อนข้างแย่ ยอมรับว่าไม่แน่ใจเช่นกันว่าจะโตหรือว่าหด หรืออาจจะทรงตัว”

InsurTech แล Digital Transformation จะช่วยฉุดอุตสาหกรรมประกันให้ดีขึ้น

อย่างไรก็ตาม ใช่ว่าอุตสาหกรรมประกันจะไม่มีหวัง คุณฐากร ระบุว่านี่ต่างหากที่จะกลายเป็นโอกาสสำคัญของ Digital Transformation จะเข้ามามีส่วนในการขับเคลื่อนให้อุตสาหกรรมประกันให้เติบโตได้มากขึ้น “มันจะทำให้ผู้คนเข้าถึงได้ง่ายขึ้นและเติบโตได้เร็วขึ้น”

คุณฐากร ขยายความว่า เพราะคนเริ่มชินกับการใช้ Mobile Banking App ซึ่งจะต่อยอดกับธุรกิจประกันได้ โดยมีองค์ประกอบที่จะขับเคลื่อน เช่น การจับมือกับพันธมิตรที่เป็น Bank Insurance ซึ่งสององค์ประกอบนี้จะทำให้ธุรกิจประกันต้องทรานส์ฟอร์มและเติบโตได้มากขึ้น การปรับรูปแบบการบริการให้เป็นแบบ Hybrid คือมีทั้งออฟไลน์ออนไลน์ผสม เช่นการใช้ระบบตัวแทนมาขายแต่เจอกันผ่านออนไลน์ เป็นต้น

นอกจากนี้ ในส่วนของเทคโนโลยีประกัน หรือที่เรียกว่า InsurTech จะมีการใช้เทคโนโลยี IOT หรือ AI มาช่วยในการลดขั้นตอนการเคลมประกันได้ เช่น ช่วยลดเวลาในการประเมินมูลค่าความเสียหาย นำภาพจากกล้องติดรถยนต์ส่งภาพอุบัติเหตุมาให้เราประเมินค่าความเสียหายได้เลย พร้อมกับส่งใบประเมินผ่านระบบออนไลน์ ซึ่งเราจะเรียกว่า E-Claim หรือ iClaim ลดเวลาที่ต้องรอผลการประเมินให้รู้ผลได้เร็วขึ้น หรือประกันสุขภาพที่เพียงแค่สแกนใบหน้าก็มีข้อมูลการรักษาของเราครบถ้วนโดยไม่ต้องถือการ์ดเล็กๆ ไปยื่นที่โรงพยาบาล รวมไปถึงการให้บริการแบบ Telemed และ Drug Delivery Service เพื่อลดปัญหาการเดินทางมาโรงพยาบาล เป็นต้น เหล่านี้คือการที่นำเทคโนโลยีหรือ InsurTech เข้ามาช่วยให้ธุรกิจประกันเติบโตในอนาคต

ปัญหาอุปสรรค และโอกาสของ Latecomer ในอุตสาหกรรมประกัน

เมื่อถามว่าการเป็น InsurTech ในอุตสาหกรรมประกันของไทยอยู่ในขั้นไหนแล้ว คุณฐากรบอกว่า ยังอยู่ในขั้นของการวางรากฐานทางเทคโนโลยีเป็นเเรื่องของFoundation หรือแพล็ตฟอร์ม มันยังไม่ได้ถูกพัฒนารองรับในสิ่งที่กำลังจะเป็นเทคโนโลยีในอนาคต แต่ก็เชื่อว่าในหลายๆ บริษัท ก็อยู่ในสเตจที่กำลังจะปรับกันขึ้นมา

ฉะนั้นถ้าถามว่าปัญหาอุปสรรคในตอนนี้คืออะไร ก็คือกระบวนการแพล็ตฟอร์มหลังบ้านเรายังไม่สามารถตอบสนองในจุดนั้นได้ และเนื่องจากว่าอุตสาหกรรมประกันเป็นการคุยกับลูกค้าโดยตรง เราไม่ได้คุยกันในภาคอุตสาหกรรมด้วยกัน ก็เลยเป็นการพัฒนาแบบของใครของมัน มันจะเห็น gap ของแต่ละคนว่าใครทำอะไรได้บ้าง ไม่ได้ทำให้เทคโนโลยีมันพัฒนาทั้งอุตสาหกรรมไปพร้อมๆ กัน

ดังนั้น ภารกิจหลักในช่วงปีถึงสองปีก็คือ การทำ Foundation กันใหม่ก่อน อันนี้เป็นสาระสำคัญที่จะต้องใช้ แต่ในขณะเดียวกันมันก็มีข้อดีสำหรับพวก Latecomer อย่างเราก็คือว่า เทคโนโลยีที่มันมีมาพร้อมแล้วสมบูรณ์ไปแล้ว มีคนทดลองใช้ให้โดยที่ไม่ต้องไปลองผิดลองถูกอีก รวมไปถึงราคาก็ถูกลงไปด้วย ทำให้เราสามารถหยิบนำมาใช้ได้เลยไม่ต้องเสียเวลา

เทรนด์รักสุขภาพผลักดัน “ประกันสุขภาพ” โตขึ้น 40-50%

ในส่วนของการพัฒนาโปรดักส์ประกัน เทรนด์ในอนาคตจะเป็นอย่างไร คุณฐากร มองว่า ถ้าประกันในลักษณะที่เป็นการลงทุนคิดว่าไม่ได้มีการปรับอะไรมาก อาจจะมีเพียงแค่การปรับ Innovative ในรูปแบบการลงทุนผ่านประกันแบบควบการลงทุน (Unit Link) ซึ่งจะมีการพัฒนาให้ลูกค้าสามารถดีไซน์ได้เองว่าอยากจะลงทุนกับอะไรบ้าง ซึ่งตรงนี้เราเริ่มเห็นเทรนด์การเติบโตเพิ่มมากขึ้นในฝั่งของอินเวสต์เมนต์

ขณะที่เทรนด์สุขภาพกำลังมาแรง ผลักดันให้ประกันสุขภาพเติบโตมากขึ้น โดยเฉพาะในช่วง 5 ปีที่ผ่านมาพบว่าเบี้ยประกันโตขึ้นกว่า 10% และเฉพาะเบี้ยประกันสุขภาพโตขึ้น 40-50% ซึ่งนอกจากเรื่องของเฮลท์แล้ว อีกสิ่งที่เป็นปัจจัยสำคัญก็คือเรื่องค่าใช้จ่ายในการดูแลสุขภาพที่มันสูงขึ้นมาก แต่คนยังไม่ได้รับความคุ้มครองเต็มที่หรือประกันที่มีอยู่ไม่ว่าจะเป็นประกันที่บริษัทออกให้หรือประกันสังคมที่รัฐดูแล มันยังไม่ครอบคลุม รวมถึงคนยังซื้อประกันไม่มากนัก ดังนั้น จึงถือว่าเป็นโอกาสสำคัญของธุรกิจประกัน ซึ่งเราก็จะพยายามพัฒนาผลิตภัณฑ์ให้ตอบโจทย์ทุกความต้องการมากขึ้นปิด gap ต่างๆ ให้ดีที่สุด ไม่ว่าจะเป็นความต้องการของหน่วยงานองค์กรที่ต้องการดูแลพนักงานบนความคุ้มค่า หรือกลุ่ม Wealth ที่มีกำลังซื้อมั่งคั่งและมาพร้อมการคัฟเวอร์แบบสิบล้านร้อยล้านบาท เราก็กำลังดีเวลลอปอยู่ ก็อาจจะไปดูว่ามี Innovative Hybrid Product อย่างไรได้บ้าง

“ผมว่าเหตุการณ์โควิดมันสอนผู้บริโภคได้อย่างหนึ่งว่า นอกเหนือจากการวางแผนทางด้านการเงินแล้วเราต้องวางแผนทางด้านสุขภาพด้วย ซึ่งหลายคนอาจจะวางแผนสุขภาพดีแต่วางแผนทางการเงินไม่ดี หรือบางคนวางแผนทางการเงินดีแต่ไม่ได้วางแผนสุขภาพ แต่โควิดมันสอนให้เราต้องวางแผนทั้งสองอย่างไปพร้อมกัน หลายคนยังคิดว่าชั้นดูแลตัวเองได้ ชั้นออกกำลังกายทุกวันประกันสุขภาพไม่จำเป็นหรอก แต่พอเกิดเหตุการณ์ปุ๊บเข้าโรงพยาบาลที โหค่าใช้จ่ายมันสูงมากเลย”

อนาคตการพัฒนาโปรดักส์ใหม่ Niche มากขึ้น และตอบโจทย์ทุกเซ็กเมนต์ทุกความต้องการ

นอกจากจะต้องออกแบบผลิตภัณฑ์ใหม่ๆ เพื่อตอบสนองให้ตรงกับความต้องการผู้บริโภคแล้ว คุณฐากรก็ยังระบุว่า อนาคตเทรนด์ที่เกิดขึ้นคือจะเริ่มเห็นผลิตภัณฑ์ที่ตอบสนองเซ็กเมนต์กลุ่มคนที่ Niche มากขึ้น เช่น ประกันคนโสด ประกันสัตว์เลี้ยง หรือแม้แต่ประกันโค หรือการประกันพืชผลทางการเกษตร เป็นต้น ซึ่งจะมีการนำเทคโนโลยี IOT มาช่วยทำนายวันเวลาฝนตกเพื่อลดความเสี่ยงและทำการเกษตรอย่างมีประสิทธิภาพและลดต้นทุนได้มากขึ้น และเมื่อเกษตรกรมีกำไรมากขึ้นก็จะเห็นความสำคัญกับการทำประกันก็จะซื้อประกันมากขึ้นด้วย เรียกว่าเป็นการเพิ่ม Innovative Product ที่อนาคตเราจะดีเวลลอปต่อไป

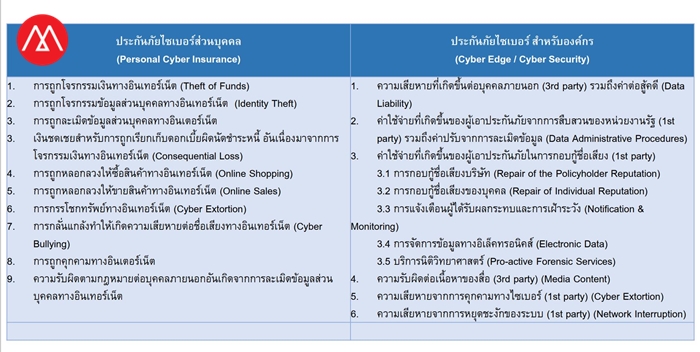

และนอกเหนือจากประกันสุขภาพที่น่าจะเป็นเทรนด์ที่จะเพิ่มขึ้นต่อไปแล้ว อีกประเภทก็คือพวกประกันอุบัติเหตุหรือประกันรถยนต์ซึ่งเราพบว่าจะโตขึ้นทั้งในปีนี้และปีหน้า ซึ่งในอนาคตอุตสาหกรรมรถยนต์จะเปลี่ยนแปลงไปสู่ “รถพลังงานไฟฟ้า” (Electric Vehicle) ดังนั้น ก็อาจจะมีผลิตภัณฑ์ประกันใหม่ๆ เพื่อตอบสนองตรงนี้ เช่นการประกันแบตเตอรี่รถไฟฟ้าก็ได้ หรือเทรนด์ใหม่มาแรงเกี่ยวกับ พ.ร.บ.ข้อมูลส่วนบุคคล เร็วๆ นี้เราก็จะมีประกันเกี่ยวกับเรื่อง Cyber Security ซึ่งจะมาตอบโจทย์ทั้งในส่วนองค์กรภาคเอกชนและผู้บริโภค เรียกว่า Cyber Insurance ซึ่งมีทั้งแบบแพ็กเกจสำหรับคอร์ปอเรทและแบบปัจเจกบุคคลด้วย ก็สามารถซื้อการป้องกันจากเราได้

อาชีพตัวแทนประกันกับอนาคต เมื่อเทคโนโลยีมีบทบาท

จากภาพรวมที่เห็น เทคโนโลยีเข้ามามีบทความเยอะมากขึ้นในธุรกิจประกัน ไม่ว่าจะเป็น ระบบออนไลน์ หรือการใช้ AI นั่นจะกระทบต่ออาชีพของตัวแทนประกัน เอเจนต์หรือไม่ คุณฐากรบอกว่า ไม่คิดว่าจะถึงขั้นหายไป เพราะต้องยอมรับว่าพฤติกรรมคนไทยต้องการความสะดวกสบายอะไรที่มันยุ่งยากหรือต้องอ่านรายละเอียดเยอะๆ จะไม่ค่อยอยากทำ เลยทำให้ไม่อยากจะซื้อประกัน ดังนั้น การเจอกันแบบ Face to face ก็อาจจะจำเป็นอยู่บ้าง แต่อาจจะทำรูปแบบของการเจอกันทางทางออนไลน์แทน ก็สามารถทำให้ผู้บริโภคหรือคนที่สนใจได้รับองค์ความรู้และข้อมูลผลิตภัณฑ์ได้เช่นกัน ประหยัดเวลาและค่าใช้จ่ายได้ไม่ต่างกัน

รวมไปถึงอาจจะมีเวย์อื่นที่ทำให้ลูกค้าเข้าใจในตัวกรมธรรม์นั้นได้ดีขึ้นโดยที่ไม่จำเป็นต้องเจอตัวกันเป็นๆ หรือวิธีการใหม่ๆ ในการซื้อขายประกัน ซึ่งตรงนี้เชื่อว่าเทคโนโลยีจะเข้ามาช่วยเรื่องการสื่อสารให้เกิดความคล่องตัวได้มากขึ้น แต่ก็อาจจะจะต้องมีเงื่อนไขเข้ามาเพิ่ม เช่น การพิสูจน์ว่าเป็นคุณตัวจริงหรือเล่า เป็นบัตรประชาชนของคุณจริงหรือเปล่า การพิสูจน์เรื่องเหล่านี้ก็จะทำให้การซื้อขายจ่ายจบบนออนไลน์ทำได้ดียิ่งขึ้น

2 กลไกสำคัญของการก้าวสู่ InsurTech โดยสมบูรณ์

สุดท้ายสิ่งที่จะช่วยขับเคลื่อนให้อุตสาหกรรมประกันไทยก้าวสู่ InsurTech ได้อย่างรวดเร็ว มีอยู่ 2 องค์ประกอบหลัก ได้แก่ ภาครัฐให้การสนับสนุนผ่านหน่วยงานที่กำกับดูแลอย่าง คปภ. (สำนักงานคณะกรรมการกำกับและส่งเสริมการประกอบธุรกิจประกันภัย) และตัวผู้ที่ดำเนินธุรกิจนี้หรือองค์กรภาคเอกชนเอง ทั้งสองต้องขับเคลื่อนไปด้วยกัน

คปภ.ในฐานะ Regulator ก็อยากจะผลักดันเพราะต้องช่วยทำให้ InsurTech เกิดขึ้นได้ดีให้มีประสิทธิภาพ ดังนั้นก็ต้องสร้างสิ่งที่จะเอื้อต่อการทำให้เกิดขึ้นไม่ว่าจะเป็นโครงสร้างพื้นฐานหรือเทคโนโลยีต่างๆ เช่นเดียวกับที่แบงก์ชาติช่วยผลักดันให้กับวงการแบงก์จนเกิด QR Promptpay อย่างเรื่องกฎระเบียบหรือเอกสารตรงไหนที่ไม่เอื้อก็ต้องปรับต้องทำให้เกิดความคล่องตัว เชื่อมั่นว่าด้วยสปิริตเขาก็พยายามผลักดันตรงนี้อยู่

ขณะเดียวกันฝั่งผู้ประกอบการอย่างพวกเรา ก็ต้องเตรียมความพร้อมให้ดี ทั้งหลังบ้านทั้งแพล็ตฟอร์มและแอปพลิเคชั่นต่างๆ เพื่อให้เข้าถึงผู้ประกอบโภคได้ง่ายและรวดเร็ว แต่เราอาจจะไม่เหมือนแบงก์กิ้งตรงที่การใช้ Mobile Banking ของผู้บริโภคมีปริมาณที่ถี่กว่า วันหนึ่งอาจจะ 6-7 ครั้ง แต่สำหรับประกันมันไม่ใช่อย่างนั้นนานๆ ทีจะเข้ามา เอ็นเกจเมนต์มันน้อยกว่า จะเข้าทีก็ต่อเมื่อจะเคลมหรือมีเรื่องเท่านั้น โอกาสในการใช้มันน้อยกว่า แต่การลงทุนลงทุนเท่ากับแอปฯ ของธนาคาร ดังนั้นเราอาจจะต้องทำความเข้าใจ journey ของผู้บริโภคใหม่เช่น อาจจะปรับเป็นรูปแบบ QR Code แปะตรงกระจกแทนไหม เมื่อเวลาที่เกิดเหตุก็สามารถสแกนบนมือถือได้ทันที แล้วค่อยไปจัดการต่อบนแอปฯ เป็นต้น นี่อาจจะเป็นวิธีหนึ่งที่เราจะเข้าใจผู้บริโภคแล้วเอาดิจิทัลเทคโนโลยีเข้ามาสอดรับแทนที่จะลงทุนไปแต่ไม่ตรงกับพฤติกรรการใช้งานจริง

นับเป็นความท้าทายอย่างยิ่งในการผลักดัน InsurTech ให้เกิดขึ้นอย่างรวดเร็ว เพราะถือเป็นเรื่องสำคัญที่จะขับเคลื่อนให้วงการอุตสาหกรรมประกันของไทยเกิดการเปลี่ยนแปลงในแบบก้าวกระโดดเพื่ออนาคต ซึ่งถือว่าไม่ใช่เรื่องง่ายเลย โดยเฉพาะในสถานการณ์ที่เต็มไปด้วยข้อจำกัดมากมาย

อย่างไรก็ตาม ด้วยฝีไม้ลายมือและชื่อชั้นของ “ฐากร” หลายคนมั่นใจว่าเขาจะเป็น Keyman สำคัญที่จะเป็นผู้ที่ทำให้สิ่งนี้สำเร็จได้ในวงการประกันไทย ดังนั้น จากจุดนี้ไปเราคงต้องจับตาดูว่า ไทยกรุ๊ปฯ โดยการนำของชายคนนี้จะมีอะไรที่จะสร้างการเปลี่ยนแปลง Digital Transformation ให้เกิดขึ้นกับองค์กรใหญ่อย่างไทยกรุ๊ปฯ ได้อย่างไร คงต้องจับตามองแบบห้ามกระพริบเลยทีเดียว.