เราเริ่มต้นปีที่แล้วด้วยความคาดหวังจากที่ตลาดกลับมาเปิดอีกครั้งหลังจากการเกิด COVID-19 หลายระลอกที่กระทบประเทศไทยตั้งแต่ปี 2020 ในขณะที่ประเทศกำลังฟื้นตัวจากผลกระทบของการระบาดใหญ่ อัตราเงินเฟ้อก็พุ่งสูงสุดในรอบ 14 ปี ผู้บริโภคไม่เพียงปรับตัวให้เข้ากับวิถีชีวิตใหม่เท่านั้น แต่พวกเขายังเปลี่ยนพฤติกรรมการจับจ่ายและการบริโภคสื่ออีกด้วย เพื่อดึงดูดผู้ซื้อเป้าหมายรายใหม่ บริษัทและแบรนด์ต่างๆ ทั้งระดับโลกและระดับท้องถิ่นจะต้องดำเนินกลยุทธ์ที่แตกต่างกันออกไป

Kantar บริษัทวิจัยชั้นนำด้านข้อมูลเชิงลึกและที่ปรึกษาทางการตลาดระดับโลก เฝ้าดูและวิเคราะห์การเปลี่ยนแปลงของพฤติกรรมผู้บริโภคมาตลอดหลายทศวรรษ ได้เปิดรายงานวิจัย Kantar: 2023 Thailand FMCG Outlook ฉายภาพผู้บริโภคในประเทศไทยได้เปลี่ยนแปลงทางเลือกซื้อผลิตภัณฑ์ ช่องทางจำหน่าย และการบริโภคสื่อและแอปไปอย่างไร ซึ่งช่วยให้นักการตลาดเห็นภาพตลาดปัจจุบันที่ชัดเจนยิ่งขึ้นและทิศทางสำคัญที่ต้องมุ่งเน้นไปในปี 2023 และหลังจากนี้

การเปลี่ยนแปลงของตลาด FMCG ในประเทศไทย

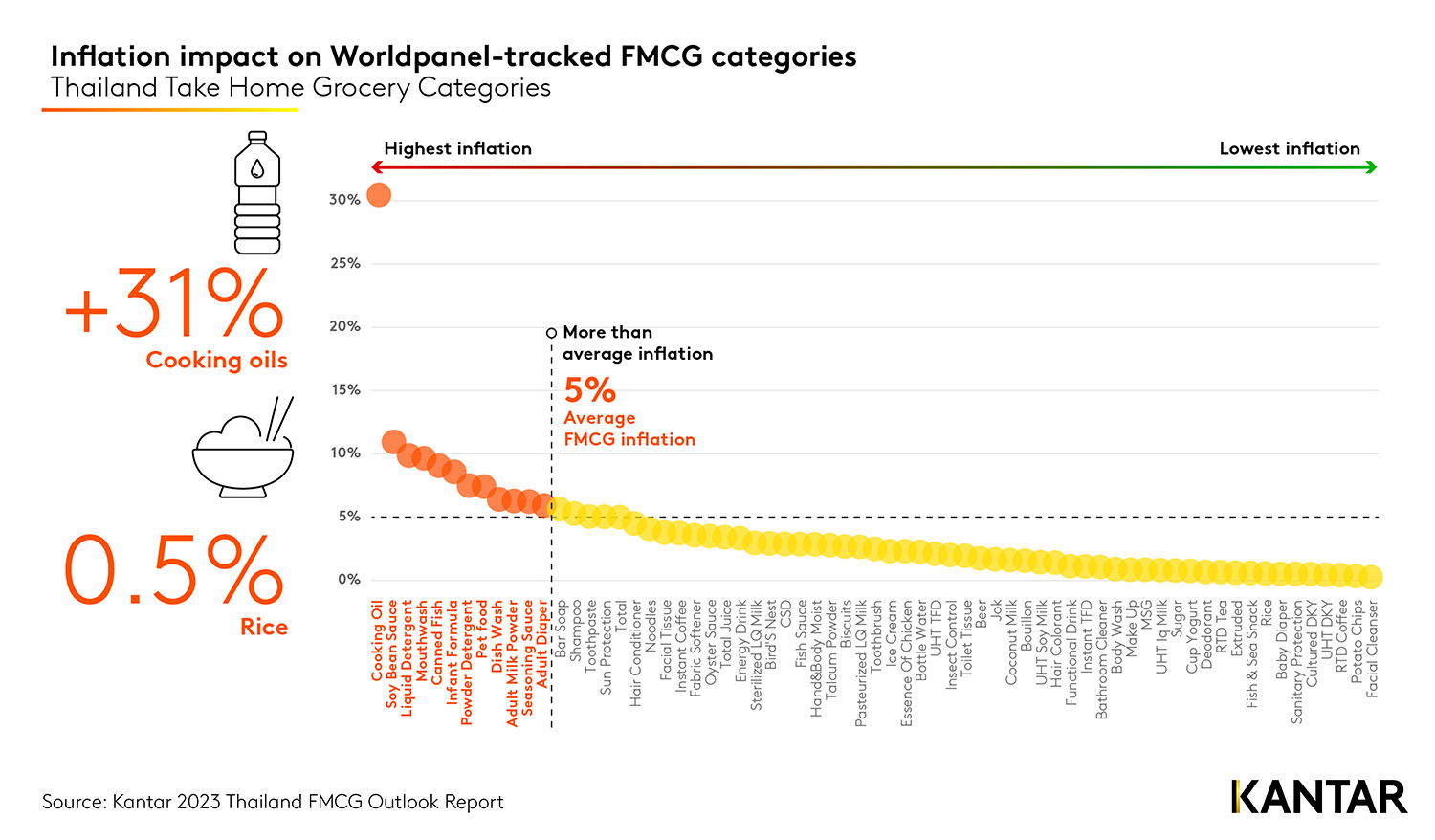

เงินเฟ้อไม่ใช่ปัญหาระดับประเทศแต่เป็นปรากฏการณ์ระดับโลกที่ส่งผลกระทบต่อระบบเศรษฐกิจไปสู่ภาวะซบเซาหรือถดถอยได้ แม้ว่าสินค้าอุปโภคบริโภคจะเป็นภาคธุรกิจที่ประกอบด้วยหมวดหมู่สินค้าที่จำเป็นต่อการดำรงชีวิตของผู้บริโภค แต่ก็ปฏิเสธไม่ได้ว่าผลกระทบของเงินเฟ้อก็ได้ส่งผลกระทบต่อตลาดนี้เป็นอย่างมาก โดยราคาข้าวเพิ่มขึ้น 0.5% และ 31% สำหรับน้ำมันปรุงอาหาร

มีสินค้าอุปโภคบริโภคหลายประเภทที่มีอัตราเงินเฟ้อสูงกว่าค่าเฉลี่ย โดยน้ำมันปรุงอาหาร ซอสถั่วเหลือง ผงซักฟอก น้ำยาบ้วนปาก ปลากระป๋อง และนมผงดัดแปลงสำหรับทารกได้รับผลกระทบมากที่สุด

แบรนด์และผู้ผลิตในหมวดหมู่เหล่านี้จำเป็นต้องให้ความสำคัญกับกลยุทธ์ด้านราคาและนำเสนอความคุ้มค่า เพื่อให้แน่ใจว่าผู้บริโภคยังสามารถซื้อผลิตภัณฑ์ของตนได้

ผู้บริโภคในแต่ละพื้นที่ของประเทศได้รับผลกระทบแตกต่างกันไป โดยในกรุงเทพฯ และปริมณฑล พวกเขามีความยืดหยุ่นในการใช้จ่ายมากขึ้น มีเพียง 5% เท่านั้นที่รู้สึกว่าสถานการณ์ทางการเงินของพวกเขาแย่ลงอย่างมากเมื่อเทียบกับปีก่อนหน้า

ก่อนและหลังโควิด

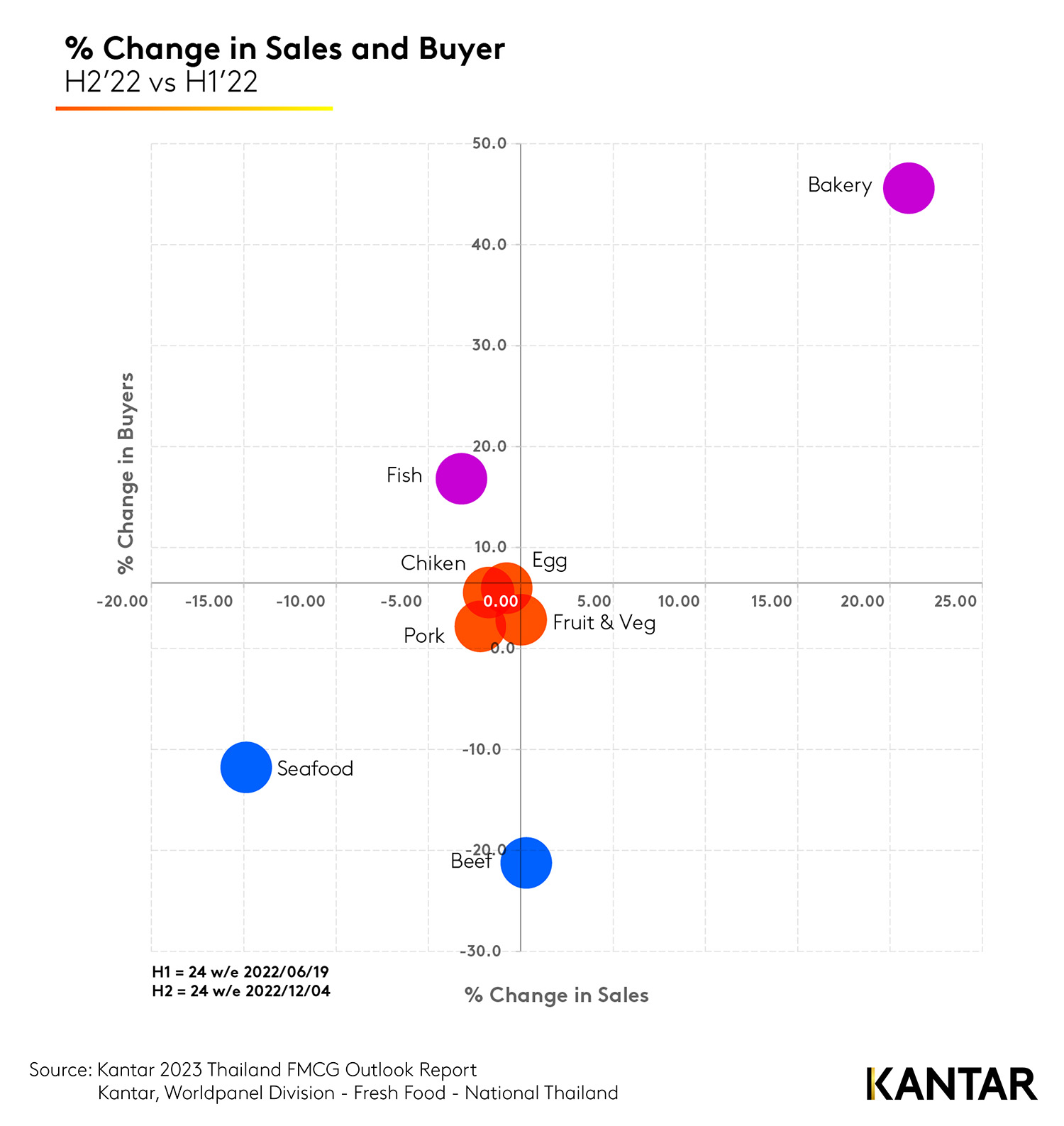

การบริโภคสินค้าอุปโภคบริโภคนอกบ้าน (Out-of-home FMCG) แสดงให้เห็นถึงการฟื้นตัวอย่างช้าๆ หลังการแพร่ระบาด สินค้าอุปโภคบริโภคแบบซื้อกลับบ้าน (Take-home FMCG) ถึงจุดสูงสุดในช่วง COVID-19 โดยเฉพาะอย่างยิ่งการใช้จ่ายด้านอาหารสดเพิ่มขึ้นอย่างรวดเร็ว

แต่ขณะนี้ตลาดกำลังลดลง โดยเฉพาะในพื้นที่ชนบท จากภาวะเงินเฟ้อและภาวะเศรษฐกิจของประเทศไทย ผู้บริโภคใช้จ่ายน้อยลงในหมวดอาหารสด เช่น ไข่ เนื้อหมู และผักและผลไม้ อาหารสดที่มีราคาแพงส่งผลให้ยอดขายและฐานผู้ซื้อลดลง มีเพียงเบเกอรี่และปลาเท่านั้นที่สามารถเพิ่มผู้ซื้อได้มากขึ้นในยุคเงินเฟ้อนี้

ตอบโจทย์อีกขั้นของผู้บริโภคไทย

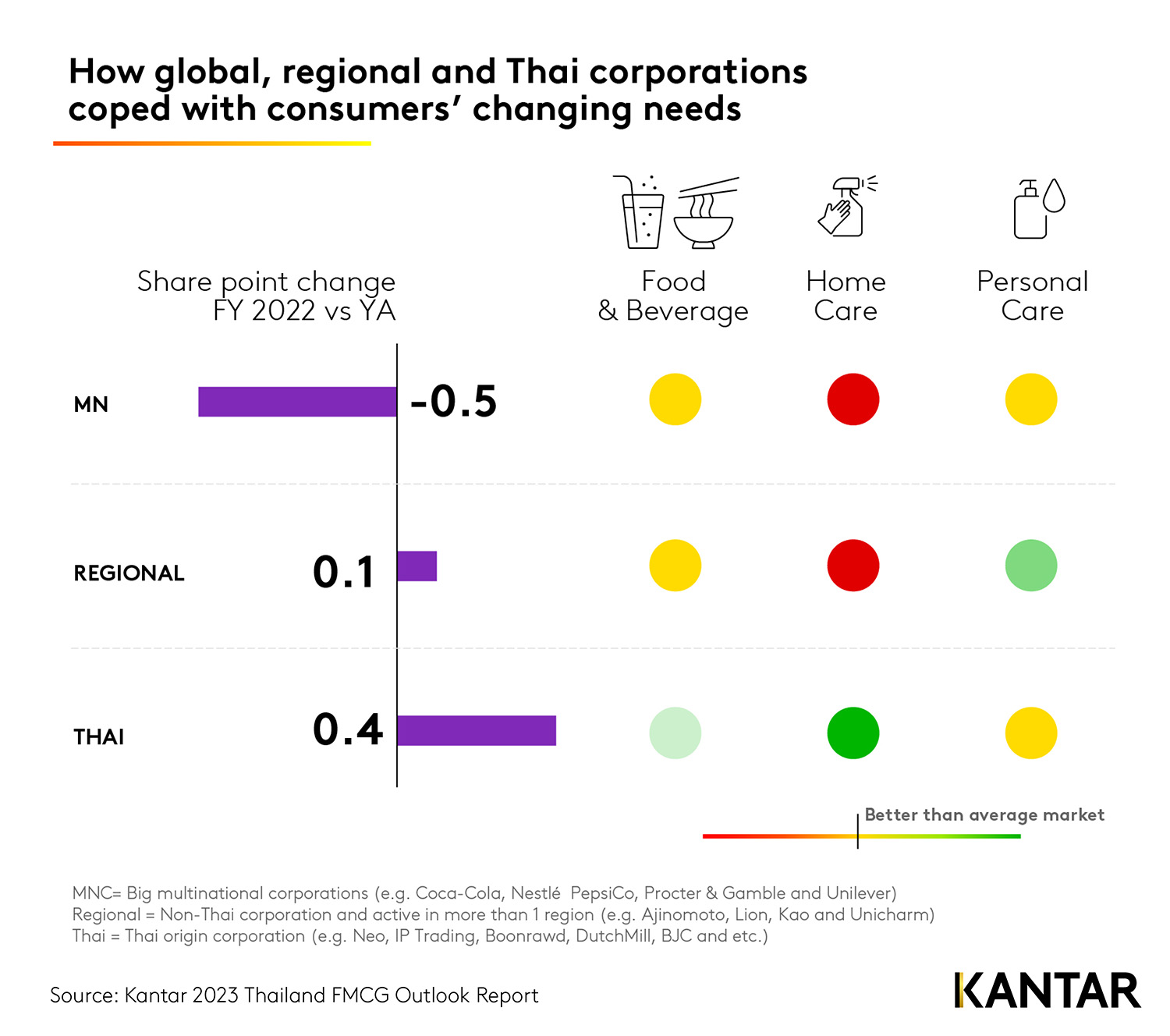

บริษัทระดับโลก ภูมิภาค และไทยต่างรับมือกับการเปลี่ยนแปลงของพฤติกรรมผู้บริโภคที่แตกต่างกันไป บริษัทท้องถิ่นสามารถทำผลงานได้ดีกว่าบริษัทอื่นๆ ในทุกด้าน แม้ยอดขายสินค้าอุปโภคบริโภคและความถี่ในการจับจ่ายจะลดลง

บริษัทไทยประสบความสำเร็จในการปรับตัวต่อการเปลี่ยนแปลงของตลาด โดยเฉพาะอย่างยิ่งผลิตภัณฑ์ดูแลบ้าน (Home care) และคว้าโอกาสที่จะชนะใจผู้บริโภคในผลิตภัณฑ์ด้านอาหารและเครื่องดื่มมากขึ้น บริษัทระดับภูมิภาคทำผลงานได้ดีที่สุดในผลิตภัณฑ์ดูแลส่วนบุคคล (Personal care)

ในขณะที่บริษัทระดับโลกนั้นลดลงในทุกภาคส่วน สิ่งนี้บ่งชี้ถึงความต้องการกลยุทธ์ระดับท้องถิ่นและความสามารถในการตอบสนองต่อการเปลี่ยนแปลงอย่างรวดเร็ว

การเปลี่ยนแปลงของประชากรและพฤติกรรมของผู้บริโภค

การขยายตัวของเมืองยังคงเป็นแนวโน้มในประเทศไทย ซึ่งนำไปสู่สัดส่วนที่สูงขึ้นของครัวเรือนขนาดเล็ก และเนื่องจากการสนับสนุนจากรัฐบาลน้อยลงและอัตราเงินเฟ้อที่สูงขึ้น

ส่งผลให้ครัวเรือนทุกขนาด และทุกช่วงชีวิตได้ลดค่าใช้จ่าย ลดความถี่ในการจับจ่าย และลดประเภทสินค้าที่ซื้อ อย่างไรก็ตามครัวเรือนที่ประกอบด้วยคนโสดและคนมีคู่ยังคงเติบโตในแง่ของมูลค่ายอดขาย

แม้ว่าผู้คนจะเลือกสรรมากขึ้นเมื่อจับจ่ายและตัดการซื้อลง แต่สินค้าบางประเภทก็ยังคงเติบโตได้ในช่วงเวลาที่ยากลำบากนี้ สิ่งเหล่านี้มีปัจจัยบางอย่างที่เหมือนกันคือ สินค้าที่เกี่ยวข้องกับการใช้ชีวิตกลางแจ้ง ส่งเสริมสุขภาพของผู้คน และมีความสำคัญต่อความต้องการของผู้บริโภคแม้ได้รับผลกระทบจากอัตราเงินเฟ้อที่สูง

ออนไลน์ยังเติบโตอยู่หรือไม่ ?

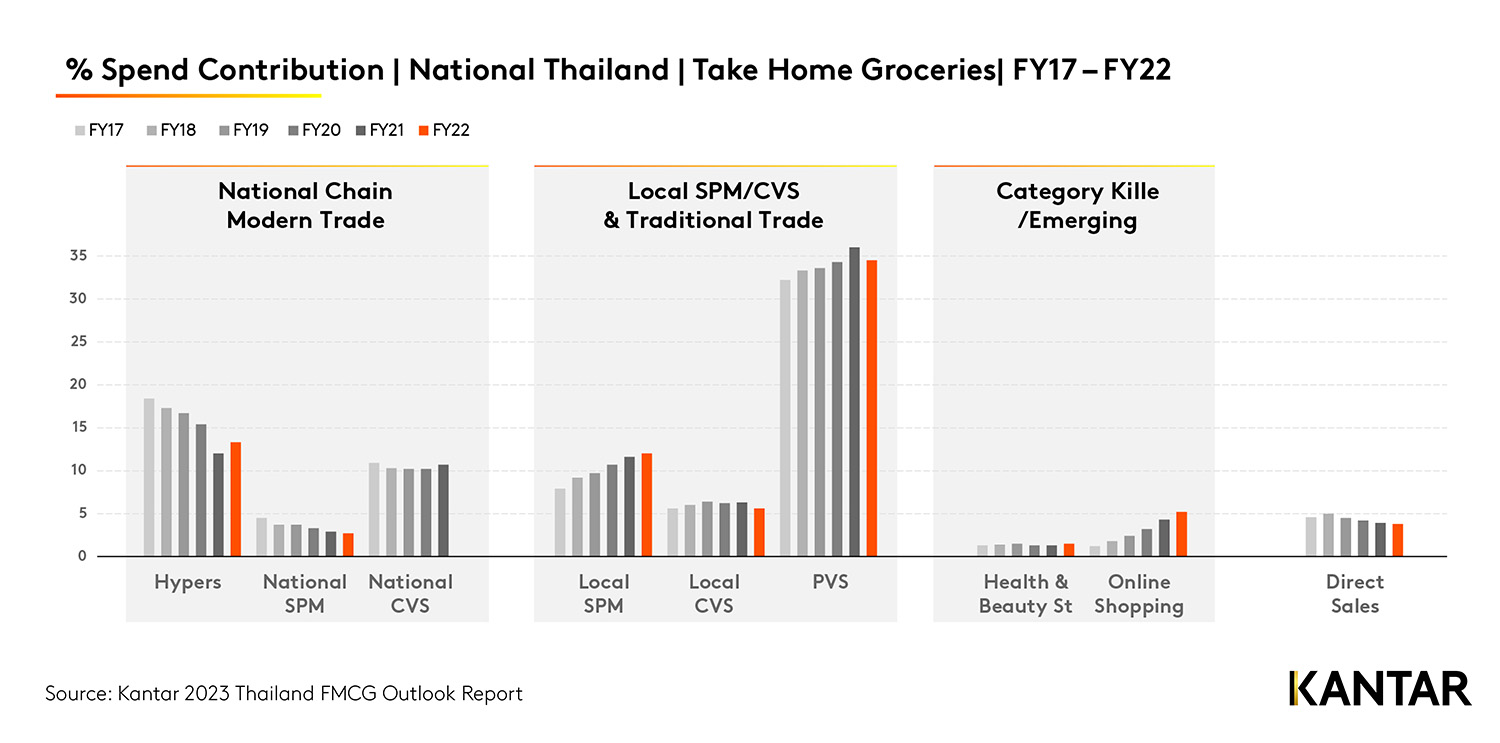

การใช้จ่ายด้านสินค้าอุปโภคบริโภคบนช่องทางออนไลน์ยังคงเติบโตอย่างต่อเนื่อง แม้ว่าข้อจำกัดจาก COVID-19 จะสิ้นสุดลง ผู้คนเปลี่ยนการใช้จ่ายกลับไปช่องทาง Modern Trade ซึ่งช่วยให้ช่องทางนี้ได้รับส่วนแบ่งการตลาดกลับคืนมา ร้านค้าออฟไลน์ต้องแข่งขันไม่เพียงแต่กับร้านค้าจริงอื่นๆ เท่านั้น แต่ยังต้องแข่งขันกับแพลตฟอร์มออนไลน์อีกด้วย เมื่อเวลาผ่านไปผู้คนเริ่มซื้อของออนไลน์มากขึ้นเรื่อยๆ ในปี 2022 เราเห็นผู้คนซื้อสินค้าน้อยลงแต่จับจ่ายบ่อยขึ้น

แม้ว่าสินค้าดูแลส่วนบุคคลยังครองตลาดใน Ecommerce อย่างไรก็ตามแพลตฟอร์มที่แตกต่างกันเหมาะสมกับกลุ่มสินค้าที่แตกต่างกัน ดังนั้นแบรนด์ต่างๆ จึงควรให้ความสำคัญกับสถานที่ที่กลุ่มผู้บริโภคเป้าหมายของตนอยู่

การเปลี่ยนแปลงของการบริโภคสื่อ

เข้าใจกลุ่มเป้าหมายเป็นเพียงแค่ส่วนหนึ่งของการเดินทาง นักการตลาดต้องรู้ด้วยว่าจะสามารถเชื่อมโยงพวกเขาได้จากที่ไหน สื่อดั้งเดิมกำลังได้รับความนิยมน้อยลง ในขณะที่ TikTok กำลังสร้างกำไรอย่างมากในการเจาะตลาด (Penetration) แต่ผู้คนใช้เวลาโดยเฉลี่ยน้อยกว่า 30 นาทีในการใช้แอปในแต่ละวัน แล้วแบรนด์ต่างๆ จะจับกระแสการเปลี่ยนแปลงเหล่านี้ได้อย่างมีประสิทธิภาพได้อย่างไร

คนแต่ละเจเนอเรชันมีความต้องการและความชอบที่แตกต่างกัน ดังนั้นพวกเขาจึงบริโภคสื่อที่แตกต่างกันและในรูปแบบที่แตกต่างกัน การวางแผนสื่อผสมที่ถูกต้องเป็นสิ่งจำเป็นเพื่อเพิ่มความตั้งใจในการซื้อ (Purchase intention) และท้ายที่สุดคือการสร้างยอดขาย

อ่านรายงาน Kantar: 2023 Thailand FMCG Outlook ฉบับเต็ม https://kantar.turtl.co/story/2023-thailand-fmcg-outlook-p