หลังจากทั่วโลกเผชิญ COVID-19 มากว่า 2 ปี ผู้คนพยายามใช้ชีวิตให้อยู่กับการแพร่ระบาด โดยที่หลายประเทศเริ่มปรับเป็นโรคประจำถิ่น แต่แล้วก็โดนซ้ำด้วยพายุ “เงินเฟ้อ” กระทบต่อระบบเศรษฐกิจ และวิถีชีวิตประจำวันของคนทั่วโลก รวมทั้งประเทศไทย ทำต่างมีความกังวลทั้งข้าวของราคาแพงขึ้น ไม่มั่นใจในความมั่นคงในหน้าที่การงาน และรายได้ ตลอดจนความไม่แน่นอนอื่นๆ ที่ไม่อาจคาดเดาได้ ส่งผลต่อพฤติกรรมการใช้จ่าย โดยหลายคนเลือกตัดรายจ่ายบางส่วนออก โดยเฉพาะสินค้าไม่จำเป็น หรือสินค้าฟุ่มเฟือยต่างๆ

“Ipsos” (บริษัท อิปซอสส์ จำกัด) บริษัทวิจัยตลาดและสำรวจความคิดเห็นผู้บริโภคระดับโลก ผู้ให้บริการงานวิจัยที่ทำการออกแบบเฉพาะรายแบบครบวงจร Customized One Stop Research Solution Service ได้เปิดผลวิจัยล่าสุด ชุด “SEA AHEAD wave 6” จากการสำรวจตลาดสำคัญในแถบภูมิภาคเอเซียตะวันออกเฉียงใต้ รวม 6 ประเทศ ได้แก่ อินโดนีเซีย มาเลเซีย ฟิลิปปินส์ สิงคโปร์ เวียดนาม และประเทศไทย จำนวน 3,000 คน (500 รายต่อประเทศ) เป็นชาย 49% หญิง 51% ครอบคลุมทั้งคนโสด-สมรส-หย่า-หม้าย ในช่วงอายุ 18 – 55+ ระหว่างเดือน พฤษภาคม – มิถุนายน 2565 พร้อมถามถึงความคิดเห็นสำหรับการคาดการในอีก 6 เดือนในอนาคต พบว่า

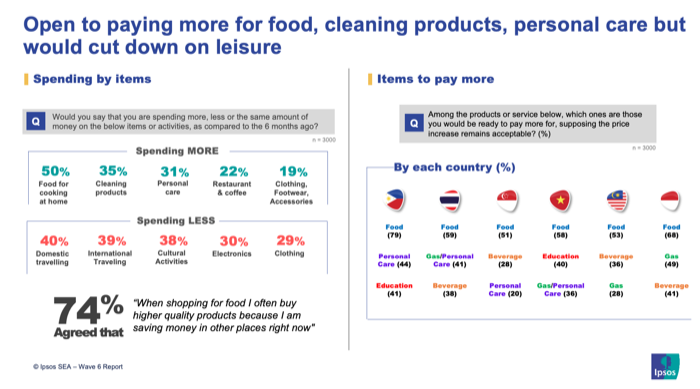

ผู้บริโภคยอมจ่ายเงินมากขึ้นเพื่อสุขภาพ และเลือกที่จะตัดรายจ่ายกลุ่มสินค้าที่ไม่จำเป็นและสินค้าราคาแพง ขณะเดียวกันกลุ่มที่มีการซื้อมากขึ้น คือ กลุ่มอาหาร มาเป็นอันดับ 1 ตามมาด้วยกลุ่มผลิตภัณฑ์ทำความสะอาด สินค้าส่วนบุคคล ร้านอาหารและร้านกาแฟ และเสื้อผ้า-รองเท้า-เครื่องประดับตามลำดับ

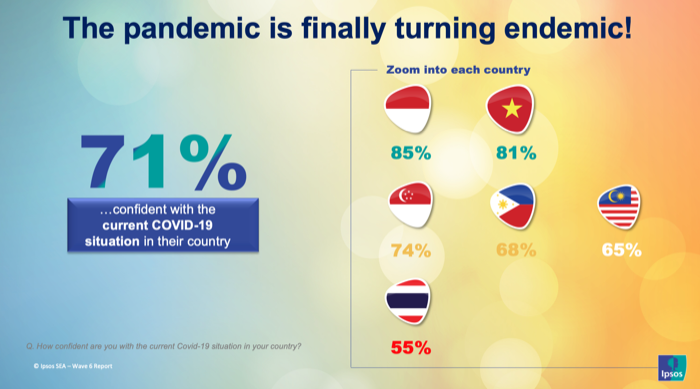

“อินโดนีเซีย” เชื่อมั่นฟื้นตัวจาก COVID-19 มากสุด – “ไทย” เชื่อมั่นต่ำสุด

ประชากรในกลุ่มประเทศแถบตะวันออกเฉียงใต้ มีความเชื่อมั่นจากการฟื้นตัวจากสถานการณ์ COVID-19 โดยรวม 71% ซึ่งปัจจุบันได้มีการเปลี่ยนจากภาวะการแพร่ระบาด สู่โรคประจำถิ่น

เมื่อเจาะความเชื่อมั่นในการฟื้นตัวจากผลกระทบ COVID-19 ใน 6 ประเทศพบว่า อินโดนีเซียมีความเชื่อมั่นสูงสุด ในขณะที่ไทยอยู่ในอัตราต่ำสุด ตามสถิติดังนี้

– อินโดนีเซีย: 85%

– เวียดนาม: 81%

– สิงค์โปร์: 74%

– ฟิลิปปินส์: 68%

– มาเลเซีย: 65%

– ไทย: 55%

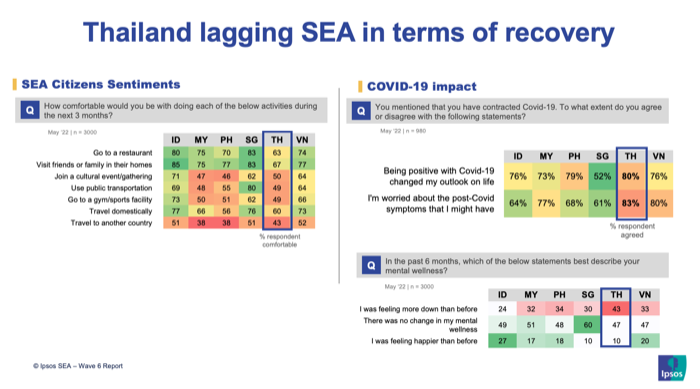

“เยี่ยมเพื่อน – ไปหาครอบครัว – ไปร้านอาหาร” กิจกรรมที่คนไทยอยากทำมากสุด

พฤติกรรมของประชากรชาวไทยเกี่ยวกับกิจกรรมที่อยากทำในอีก 3 เดือนข้างหน้า พบว่ากิจกรรมที่อยากทำคือ

– ไปเยี่ยมเพื่อน หรือครอบครัว: 67%

– ไปร้านอาหาร: 63%

– ท่องเที่ยวภายในประเทศ: 60%

– ไปร่วมงานวัฒนธรรม และงานชุมนุม: 50%

– ใช้บริการรถขนส่งมวลชน: 49%

– ไปเข้ายิมและทำกิจกรรมด้านกีฬา: 49%

– ไปเที่ยวต่างประเทศ: 43%

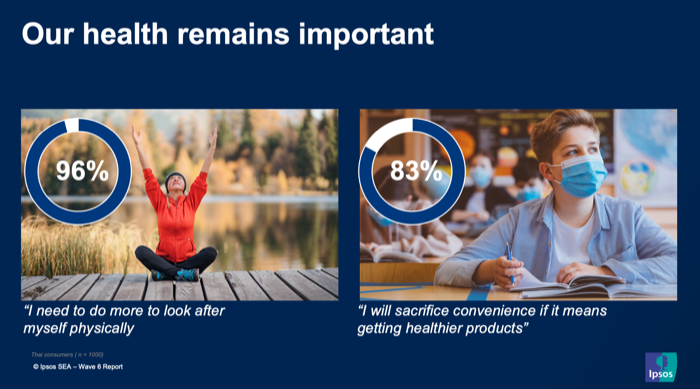

นอกจากนี้ ยังพบว่ากิจกรรมที่ทำในช่วงการแพร่ระบาด COVID-19 คือ เน้นสุขภาพ และช้อปปิ้ง ออนไลน์

– 96% ยอมทำสิ่งต่างๆ มากขึ้น เพื่อการดูแลสุขภาพร่างกายตนเองให้ดียิ่งขึ้น

– 83% ยอมตัดความสะดวกสบายบางอย่าง เพื่อเอาเงินไปซื้อสินค้าด้านสุขภาพ

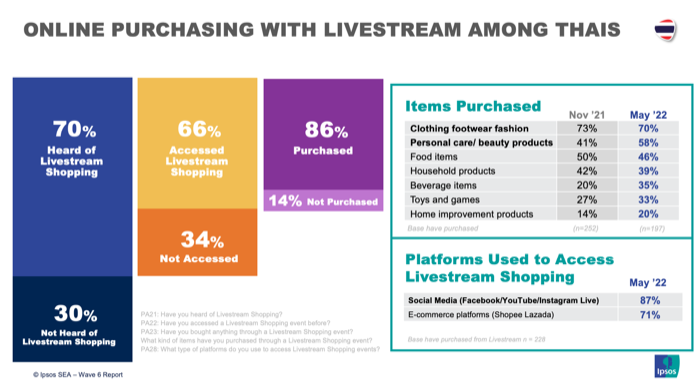

คนไทยนิยมซื้อสินค้าผ่าน “Livestream” บนโซเชียลมีเดีย – อีคอมเมิร์ซ

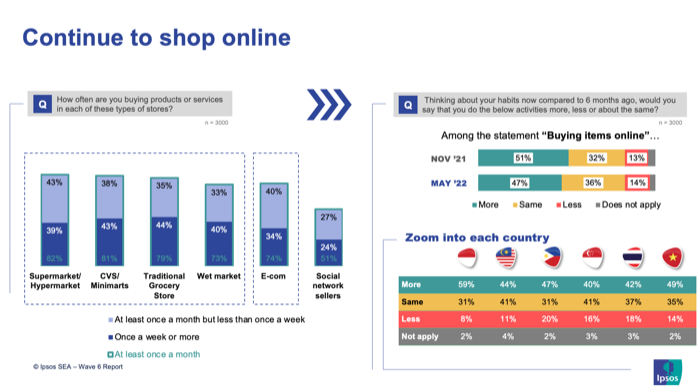

ขณะที่พฤติกรรมการซื้อของการซื้อของออนไลน์ยังคงเป็นที่ช่องทางที่เติบโตอย่างต่อ เนื่อง โดยสถิติการซื้อของออนไลน์ใน 6 เดือนที่ผ่านมา เปรียบเทียบระหว่างช่วงพฤศจิกายน 2021 กับพฤษภาคม 2022 พบว่า

– มีการซื้อมากขึ้น: 51 : 47%

– ซื้อเท่าเดิม: 32 : 36%

– ซื้อน้อยลง: 13 :14%

จะเห็นว่าเปอร์เซ็นต์ที่มีการซื้อเท่าเดิมสูงขึ้น ส่วนการซื้อมากขึ้นกลับมีพฤติกรรมในการซื้อลดลง และในจำนวนคนกลุ่มที่ซื้อน้อยลง มีอัตราสูงขึ้นเล็กน้อย

ส่วนประเภทสินค้าที่ซื้อ เปรียบเทียบระหว่างช่วงพฤศจิกายน 2021 กับ พฤษภาคม 2022 ได้แก่

– เสื้อผ้า / รองเท้า /แฟชั่น: 73 : 70%

– สินค้าส่วนบุคคล และผลิตภัณฑ์ด้านความงาม: 41 : 58%

– กลุ่มอาหาร: 50 : 46%

– กลุ่มของใช้ในบ้าน: 42 : 39%

– กลุ่มเครื่องดื่ม: 20 : 35%

– ของเล่นและเกม: 27 : 33%

– ผลิตภัณฑ์ซ่อมแซมบ้าน: 14 : 20%

โดยแพลตฟอร์มการไลฟ์สตรีมช้อปปิ้ที่นิยมคือ โซเชียลมีเดีย และอีคอมเมิร์ช ในสัดส่วน

– 87% ไลฟ์ผ่านโซเชียลมีเดีย (Facebook / YouTube / Instagram Live)

– 71% อี คอมเมิร์ช (Shoppee / Lazada)

ออนไลน์มาแรง! แต่ผู้บริโภคไทยยังนิยมซื้อของผ่านช่องทางออฟไลน์

ในขณะที่ผู้บริโภคไทยหันมาซื้อสินค้าผ่านออนไลน์มากขึ้น ก็ยังพบว่าคนไทยยังนิยมซื้อสนค้าผ่านช่องทางออฟไลน์ด้วยเช่นกัน ไม่ว่าจะเป็นซูเปอร์มาร์เก็ต, ไฮเปอร์มาร์เก็ต, ร้านสะดวกซื้อ และร้านโชห่วย หรือร้านค้าปลีกดั้งเดิม โดยเปรียบเทียบช่องทางการจับจ่าย และความถี่ในการจับจ่ายระหว่างความถี่เดือนละครั้ง และสัปดาห์ละครั้ง หรือมากกว่า ผ่านช่องทางต่างๆ ดังนี้

– Supermarket-Hypermarket: ช้อปเดือนละครั้ง 43% : ช้อปสัปดาห์ละครั้ง หรือมากกว่า 39% รวมทั้งสองส่วนเป็น 82%

– CVS-Minimart: ช้อปเดือนละครั้ง 38% : ช้อปสัปดาห์ละครั้ง หรือมากกว่า 43% รวมทั้งสองส่วนเป็น 81%

– Traditional Grocery store: ช้อปเดือนละครั้ง 35% : ช้อปสัปดาห์ละครั้ง หรือมากกว่า 44% รวมทั้งสองส่วนเป็น 79%

– Wet market: ช้อปเดือนละครั้ง 3% : ช้อปสัปดาห์ละครั้ง หรือมากกว่า 40% รวมทั้งสองส่วนเป็น 73%

– E-Commerce: ช้อปเดือนละครั้ง 40% : ช้อปสัปดาห์ละครั้ง หรือมากกว่า 34% รวมทั้งสองส่วนเป็น 74%

– Social Network seller: ช้อปเดือนละครั้ง 27% : ช้อปสัปดาห์ละครั้ง หรือมากกว่า 24% รวมทั้งสองส่วนเป็น 51%

ผู้บริโภค SEA ระมัดวังการใช้จ่าย

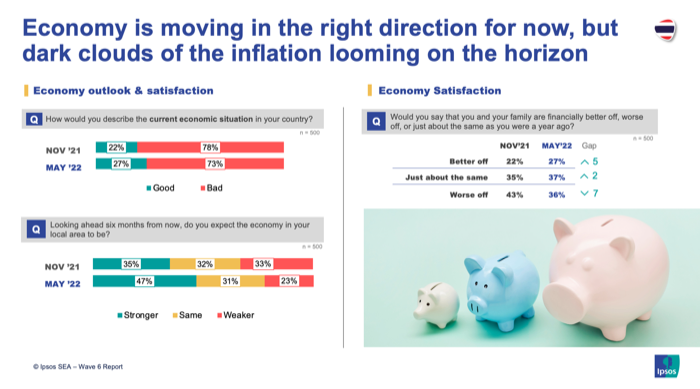

ประชากรในกลุ่ม SEA มีความเชื่อมั่นในภาพรวมความเชื่อมั่นของสภาวะเศรษฐกิจจะมีการฟื้นตัวดีขึ้น ส่วนความคิดเห็นด้านสถานะทางด้านการเงินในครัวเรือนในเดือนพฤษภาคม 2022 ว่าดีขึ้น เหมือนเดิม หรือแย่ลง

– 27% ของผู้บริโภค SEA บอกว่าสถานภาพทางการเงินดีขึ้น

– 37% ของผู้บริโภค SEA บอกว่าสถานภาพทางการเงินจะดีขึ้นเหมือนเดิม

– 36% ของผู้บริโภค SEA บอกว่าสถานภาพทางการเงินแย่ลง

ขณะที่ความมั่นใจว่าในสถานะภาพด้านการเงินในครัวเรือนในอีก 6 เดือนข้างหน้า (นับจากพฤษภาคม 2022) ว่าการเงินจะดีขึ้น เหมือนเดิม หรือแย่ลง พบว่า

– 51% ของผู้บริโภค SEA เชื่อว่าสถานภาพทางการเงินจะดีขึ้น

– 32% ของผู้บริโภค SEA เชื่อว่าสถานภาพทางการเงินเหมือนเดิม

– 17% ของผู้บริโภค SEA มองว่าสถานภาพทางการเงินจะแย่ลง

จึงเป็นผลให้ประชากรส่วนใหญ่จะมีการตัดงบ หรือชะลอการซื้อสินค้าชิ้นใหญ่ราคาแพง โดยกลุ่มสินค้าที่มีการจับจ่ายมากขึ้น และกลุ่มที่มีการซื้อลดลง เป็นสัดส่วน ดังนี้

กลุ่มที่มีการซื้อมากขึ้น คือ

– อาหารสำหรับปรุงเองที่บ้าน 50%

– ผลิตภัณฑ์ด้านทำความสะอาด 35%

– สินค้าส่วนบุคคล 31%

– ร้านอาหารและร้านกาแฟ 22%

– เสื้อผ้า-รองเท้า-เครื่องประดับ ในอัตรา 19%

ส่วนกลุ่มสินค้าและบริการที่มีการใช้จ่ายน้อยลง ได้แก่

– การท่องเที่ยวภายในประเทศ 40%

– ท่องเที่ยวต่างประเทศ 39%

– กิจกรรมด้านวัฒนธรรม 38%

– ร้านอาหารและร้านกาแฟ 33%

– เครื่องใช้ไฟฟ้า 30%

คนไทยเลือกแบรนด์ที่สะท้อนภาพลักษณ์และคุณค่าของตนเอง

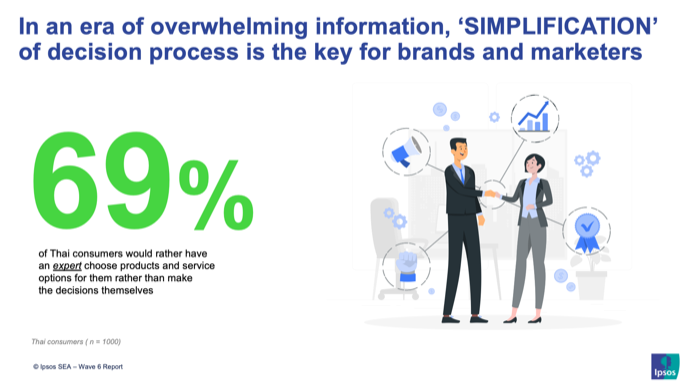

ผลสำรวจครั้งนี้ยังพบว่าผู้บริโภคไทยจะเลือกแบรนด์ที่ช่วยส่งเสริมภาพลักษณ์ คุณภาพของตนเอง และอยากให้ผู้เชี่ยวชาญเป็นตัวช่วยในการเลือกสินค้าและบริการ

– 71% ของกลุ่มผู้บริโภคไทยยินดีจ่ายเพิ่มให้กับแบรนด์ที่สามารถเสริมภาพลักษณ์ให้ตนเอง

– 74% เลือกซื้อแบรนด์ที่สะท้อนคุณค่าให้กับตนเองได้

แต่สำหรับกลุ่มคนรุ่นใหม่จะให้คุณค่าต่อแบรนด์มากกว่าอัตราเฉลี่ยของภาพรวมการบริโภค

– 76% ของคนไทย Gen Z มักเลือกซื้อแบรนด์ที่สะท้อนถึงคุณค่าส่วนตัว

– 73% ยินดีจ่ายเพิ่มให้กับแบรนด์ที่สร้างภาพลักษณ์ให้กับตัวเอง

ทั้งนี้ ในยุคที่ข้อมูลล้นหลามและเข้าถึงได้โดยง่าย กระบวนการตัดสินใจที่ไม่ยุ่งยากเป็นกุญแจสำคัญสำหรับแบรนด์สินค้าและนักการตลาด ส่งผลต่อพฤติกรรมการบริโภคในการหาตัวช่วยในการช่วยตัดสินใจ โดยพบว่า

– 69% ของผู้บริโภคชาวไทยต้องการให้ผู้เชี่ยวชาญเลือกผลิตภัณฑ์และบริการแทนการตัดสินใจเอง

ความเชื่อมั่นในเศรษฐกิจหลัง COVID-19 สู่โรคประจำถิ่น – ภาวะเงินเฟ้อ – ความไม่แน่นอนของรายได้ เป็นปัญหาที่วิตกกังวลสูงสุด

ความกังวลด้าน “เงินเฟ้อ” มีอัตราสูงขึ้นอย่างเป็นนัยสำคัญ ส่วนความกังวลด้านโรคระบาด COVID-19 มีอัตราลดต่ำลงอย่างเด่นชัด ทั้งนี้ปัญหาดังกล่าวก็เป็นปัจจัยด้านความกังวลใจของประชากรทั่วโลก และประชากรในกลุ่ม SEA เช่นกัน แต่ลำดับความกังวลใจแตกต่างกัน

Ipsos สรุปปัญหาและปัจจัยที่ส่งผลต่อธุรกิจ พร้อมแนะแนวทางการรับมือวิกฤตตลาด

ผู้บริโภคในกลุ่มประเทศ SEA โดยเฉพาะคนไทย ต่างวิตกกังวลในความไม่แน่นอนของสุขภาพทางการเงินในอนาคต ซึ่งนำไปสู่อารมณ์ที่อ่อนไหว ดังนี้

1. ถึงแม้ว่าผู้บริโภคจะรู้สึกว่าเศรษฐกิจกำลังอยู่ในช่วงขาขึ้น เมื่อเทียบกับปี 2021 อย่างไรก็ตามอัตราเงินเฟ้อได้กลายเป็นปัญหาสำคัญที่สร้างความวิตกกังวลเป็นอย่างสูง แทนความกลัวต่อโรคระบาด COVID-19

2. ในขณะที่ประเทศในภูมิภาคเอเชียตะวันออกเฉียงใต้ มีความพยายามในการควบคุมอัตราเงินเฟ้อ เมื่อเทียบกับประเทศในภูมิภาคอื่นๆ ในโลก แต่ประชากรต่างก็ยังมีวิตกกังวลถึงผลกระทบของภาวะเงินเฟ้อ ซึ่งอาจทำให้เศรษฐกิจไม่สามารถพลิกฟื้นได้ดีเท่าที่ควร

3. ภาวะเงินเฟ้อและราคาที่พุ่งสูงขึ้น ส่งผลกระทบต่อการครองชีพและรายได้ ซึ่งถือเป็นสถานการณ์ที่ยากลำบากของผู้ที่ยังรอคอยการฟื้นตัวจากผลกระทบของ COVID-19

4. เนื่องจากผู้บริโภคจำต้องจับจ่ายเกี่ยวกับกลุ่มอาหาร ของใช้ส่วนตัว และเชื้อเพลิงมากขึ้น ทำให้พวกเขาต้องตัดงบสำหรับกลุ่มสินค้าที่ไม่จำเป็นและที่มีราคาสูงไว้ก่อน ทำให้พฤติกรรมการซื้อของผู้บริโภคหันมาคำนึงถึงคุณค่าสินค้าเพื่อความคุ้มค่ามากยิ่งขึ้น

ทั้งนี้ แบรนด์จำเป็นต้องคำนึงถึงจุดแข็ง และกลยุทธด้านราคาที่ส่งผลต่อความอ่อนไหวด้านความรู้สึกของผู้บริโภคในภาวะเงินเฟ้อ ตลอดจนต้องพิจารณา ปัจจัยเหล่านี้อย่างรอบคอบในการทำแผนการตลาด

5. ผู้บริโภคจะเลือก “ผู้เชี่ยวชาญ” มากกว่า “อินฟลูเอนเซอร์” เพียงอย่างเดียว ยิ่งกว่านี้ผู้บริโภคจะเลือกแบรนด์สินค้าที่สะท้อนคุณค่าของตัวตนและความคุ้มค่า จุดนี้อาจใช้ให้เกิดประโยชน์ต่อแบรนด์สินค้าในการชนะใจผู้บริโภค และการสร้างความภักดีต่อแบรนด์ในระยะยาว