สมาคมผู้ค้าปลีกไทย เผยภาพรวมค้าปลีกครึ่งปีแรกของปี 2562 กำลังซื้อของผู้บริโภคเป็นไปในทางเติบโต ต่ำกว่าที่ควรเป็น พร้อมเสนอรัฐบาลพิจารณาลดภาษีสินค้าแบรนด์หรู , จัดใหญ่ ไทยแลนด์ แบรนด์ เซลล์ เอาใจนักท่องเที่ยว, ปรับเพิ่มค่าจ้างผู้สูงอายุ, ผลักดันประกาศกฎระเบียบค่าจ้าง ขั้นต่ำแบบรายชั่วโมง อีกทั้งส่งเสริมการค้าชายแดน เพื่อขับเคลื่อนเศรษฐกิจและกระจายรายได้อย่างทั่วถึง

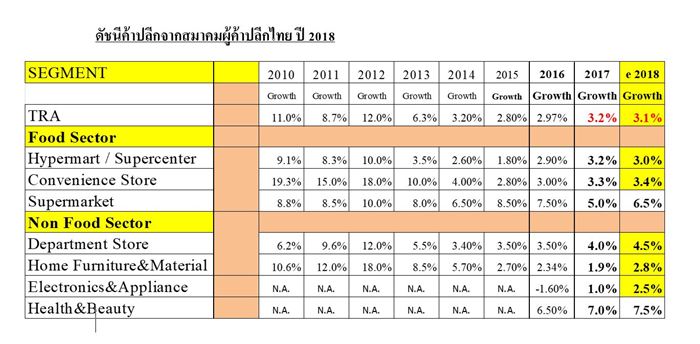

คุณวรวุฒิ อุ่นใจ ประธานสมาคมผู้ค้าปลีกไทย กล่าวว่า ภาพรวมธุรกิจค้าปลีกในปี 2561 ที่ผ่านมา มีสัญญาณการฟื้นตัวขึ้นในทุกหมวดสินค้า แต่อาจมีการชะลอตัวเล็กน้อยในช่วงไตรมาสที่ 3-4 ส่งผลให้ GDP ทั้งประเทศตลอดปี 2561 เติบโตราวร้อยละ 4.0-4.2 แต่ภาคค้าปลีกมีการเติบโตเพียงร้อยละ 3.1

ทั้งนี้ภาคการค้าปลีกมีความสำคัญต่อประเทศเป็นอย่างยิ่ง โดยภาคการค้าปลีก-ค้าส่งมีสัดส่วน GDP ด้าน การผลิต ร้อยละ 16.1 เป็นอันดับ 2 รองลงมาจากภาคอุตสาหกรรม

การขยายตัวของภาคค้าปลีกค้าส่งนำการพัฒนาสู่จังหวัดต่างๆ ทำให้เกิดการจ้างงานมากที่สุด คิดเป็นร้อยละ 16 ของการจ้างงานทั้งประเทศ โดยตลอดระยะเวลากว่า 20 ปี ภาคค้าปลีกมีการลงทุนอย่างต่อเนื่อง ยอดเม็ดเงินการลงทุนของกลุ่มค้าปลีก (Modern Chain Store) จากปี 2016-2018 อยู่ที่ประมาณ 130,200 ล้านบาท (เฉลี่ยปีละประมาณ 43,400 ล้านบาท) ซึ่งนับเป็นอัตราที่สูงมากและสูงกว่าการก่อสร้างบีทีเอส (123,300 ล้านบาท) หรือการประมูลคลื่น 4G 900 MHz (76,000 ล้านบาท) อีกด้วย ซึ่งการลงทุนของกลุ่มค้าปลีก “โมเดิร์น เชน สโตร์” ก่อให้เกิดการจ้างงานโดยตรงกว่า 210,000 คนต่อปี และการจ้างงานทางอ้อมอีกกว่า 150,000 คน

ทางสมาคมผู้ค้าปลีกไทยมีความกังวลอย่างยิ่งว่า ภาคค้าปลีกอาจจะไม่สามารถรักษาระดับการลงทุนเช่นนี้ได้อย่างต่อเนื่อง ถ้าหากการเติบโตด้านยอดขายค้าปลีกยังมีทิศทางทรงตัวอย่างต่อเนื่องเช่นนี้

สถานการณ์ค้าปลีก ปี 2561 แบ่งตามหมวดหมู่สินค้า (By Categories)

แม้ว่าการเติบโตภาคค้าปลีกในประเทศขยายตัวได้ต่อเนื่อง แต่อยู่ในอัตราที่ต่ำกว่า GDP ทั้งประเทศ มีลักษณะการกระจุกตัวในกรุงเทพมหานครและปริมณฑลรวมทั้งจังหวัดท่องเที่ยวหลักๆ การใช้จ่ายยังคงอยู่ในกลุ่มผู้มีรายได้สูงเป็นสำคัญ สะท้อนถึงกลุ่มสินค้าคงทนถาวรเติบโตเพิ่มขึ้นจากปีก่อนหน้านั้น โดยเฉพาะในหมวดสินค้า อิเล็คโทรนิค อย่างกล้องถ่ายภาพ และสมาร์ทโฟน ซึ่งมีสัดส่วนกว่า 40% ของหมวดสินค้าคงทน ส่วนหมวดเครื่องใช้ไฟฟ้าภายในบ้านยังทรงตัว เนื่องจากฤดูกาลที่ผันผวน ช่วงฤดูร้อนค่อนข้างสั้น และฤดูฝนก็เริ่มต้นเร็วกว่าปกติ ส่วนหมวดสินค้าวัสดุก่อสร้างค่อยๆฟื้นตัวอย่างช้าๆ จากการฟื้นตัวของภาคอสังหาริมทรัพย์และการก่อสร้าง

หมวดสินค้ากึ่งคงทนยังคงทรงตัว โดยเฉพาะกลุ่มสินค้าแฟชั่น เครื่องสำอาง เครื่องหนัง เติบโตน้อยเมื่อเทียบกับจำนวนนักท่องเที่ยวที่เพิ่มขึ้นมากกว่าร้อยละ 10 ปัจจัยหลักที่เป็นอุปสรรคสำคัญยังคงเป็นเรื่อง โครงสร้างภาษีสินค้า อันมีสาเหตุมาจากการเลือกซื้อสินค้าในร้านค้าปลอดภาษีและอากรในเมืองที่มุ่งเน้นผู้บริโภคคนไทย รวมทั้งสินค้าในกลุ่มเกรย์ มาร์เก็ต (Grey Market) หรือสินค้าหิ้วที่ยังสามารถหลีกเลี่ยงภาษีอย่างต่อเนื่อง ขณะเดียวกันอัตราภาษีสินค้านำเข้าสินค้าแบรนด์หรูยังอยู่ในเกณฑ์ที่สูงเมื่อเทียบกับประเทศเพื่อนบ้าน

หมวดสินค้า Small Domestic Appliance เป็นหมวดสินค้าที่มีการเติบโตที่ค่อนข้างชัดเจนจากเทศกาลช้อปปิ้งในช่วงต้นปีและการโหมโปรโมชั่นของผู้ประกอบการ ส่งผลให้การบริโภคเพิ่มขึ้นซึ่งเติบโตถึงร้อยละ 7.5 กลุ่มสินค้าอุปกรณ์กีฬาและแฟชั่นกีฬา มีการเติบโตมากเมื่อเทียบกับกลุ่มสินค้าแฟชั่น เครื่องสำอางเครื่องหนัง ด้วย อนิสงค์จากโปรแกรมฟุตบอลโลกในช่วงมิถุนายน

หมวดสินค้าไม่คงทน ยังคงขยายตัวค่อนข้างน้อย โดยขยายตัวเพียง 3.0 % ในช่วงเดียวกัน ซึ่งต่ำกว่าเมื่อปีก่อน จากราคาสินค้าเกษตรที่ยังคงหดตัวเมื่อเทียบกับช่วงเดียวกันของปีก่อน รวมทั้งอัตราการว่างงานยังคงมีทิศทางเพิ่มขึ้นอีกทั้งหนี้ครัวเรือนก็ยังไม่มีสัญญาณที่จะลดลงแต่อย่างใด

การชะลอตัวของตัวชี้วัดหมวดสินค้าไม่คงทนดังกล่าว สะท้อนถึงการขยายตัวทางเศรษฐกิจที่ยังไม่ครอบคลุมถึงตลาดแรงงานฐานราก การเติบโตอย่างกระจุกตัว ได้สะท้อนให้เห็นในหมวดสินค้านี้อย่างชัดเจน ซึ่งสะท้อนจากการบริโภคในจังหวัดรองๆ ยังไม่เข้มแข็ง เนื่องจากปัจจัยลบจากราคาพืชผลทางเกษตรมีแนวโน้มที่ยังไม่ฟื้นตัว ทำให้ดัชนีการเติบโตยังคงพยุงตัวไว้ได้มากกว่าร้อยละ 3.4 อย่างไรก็ตามการกระตุ้นการบริโภคฐานรากผ่านนโยบายบัตรคนจน ทำให้ร้านค้าที่รับบัตรคนจนได้รับอานิสงค์ชัดเจน แต่ก็ส่งผลกระทบกับร้านค้าที่ไม่มีสิทธิรับบัตรคนจน ซึ่งเป็นลักษณะซีโร่ ซัม เกม (Zero Sum Game)

สถานการณ์ค้าปลีกแบ่งตามประเภทของธุรกิจค้าปลีก (by Segment)

เซกเมนต์ที่มีการเติบโตมากยังเป็น หมวดซูเปอร์มาร์เก็ต (Supermarket) ซึ่งเป้าหมายกลุ่มผู้บริโภคเป็นกลุ่มชนชั้นกลางถึงบนที่ยังมีกำลังซื้อสูงและอยู่ในจังหวัดยอดนิยมของนักท่องเที่ยวชาวต่างชาติ

อีกเซกเมนต์ที่เติบโตก็คือ Health & Beauty ซึ่งมีการแตกเซกเมนต์ย่อยๆ (fragment) เป็นหมวด Beauty Store , Drug Store , และ Health & Personal Store อย่างชัดเจนมากขึ้น นอกจากนี้ผู้เล่นหน้าใหม่ๆยังเพิ่มขึ้นมากมายในหมวด Beauty ทั้งนี้การเติบโตเกิดจากไลฟ์สไตล์ที่เปลี่ยนไปจากโครงสร้างประชากรชนชั้นกลางที่เพิ่มขึ้น

ห้างสรรพสินค้า (Department Store) ยังคงได้รับผลกระทบจากบรรยากาศการจับจ่ายที่ยังไม่ปกติ และราคาสินค้าที่ไม่เอื้ออำนวยในการจับจ่ายแก่นักท่องที่ยวเนื่องจากภาระภาษีนำเข้าของสินค้าแบรนด์หรูยังสูงเมื่อเทียบกับประเทศที่มีนโยบายให้เกิด shopping Destination เพื่อจูงใจนักท่องเที่ยว

ส่วน หมวดตกแต่งบ้าน (Home Improvement) และเครื่องใช้ไฟฟ้าภายในบ้านและอิเล็กทรอนิกส์ (Home Appliance and Electronic) ยังไม่เติบโตเท่าที่ควร ซึ่งเป็นผลจากความซบเซาของอุตสาหกรรมก่อสร้างและอสังหาริมทรัพย์ แต่สำหรับ Home Improvement ที่มีเป้าหมายเจ้าของบ้านยังคงมีการเติบโตจากการขยายตัวของบ้านและคอนโดหรูระดับไฮเอน

หมวดอาหาร (Hypermart, Convenience) ที่จับกลุ่มลูกค้าระดับกลางมายังล่างยังคงประสบปัญหาการเติบโต เนื่องจากกำลังซื้อในกลุ่มกลางลงล่างยังค่อนข้างอ่อนแอ แม้มาตรการการผลักดันงบประมาณการใช้จ่ายภาครัฐผ่านบัตรสวัสดิการคนจนลงสู่ฐานรากเริ่มมีประสิทธิภาพและส่งผลให้เกิดกำลังซื้อเพิ่มขึ้นแต่ก็เป็นอย่างเชื่องช้า

ตัวแปรเศรษฐกิจปี 2562 : ความไม่ชัดเจนของการลงทุนโครงสร้างพื้นฐาน – ราคาสินค้าเกษตรที่ทรงตัว และความไม่แน่นอนของการเมืองหลังการเลือกตั้ง

1. ตัวเลขเศรษฐกิจ (GDP) ปี 2019 ทุกสถาบันต่างเห็นตรงกันว่า เศรษฐกิจไทยจะขยายตัวในแบบชะลอจากปี 2018 โดยในปี 2019 ภาคการส่งออกและการท่องเที่ยวจะชะลอตัวลงอย่างชัดเจน ซึ่งการท่องเที่ยวที่ผ่านมาเป็นเครื่องมือหลักในการขับเคลื่อนเศรษฐกิจ

2.การเติบโตของภาคการส่งออก มีผลโดยตรงต่อการลงทุนภาคเอกชน ซึ่งจะส่งผลมายังภาคค้าปลีกทางอ้อมจากการจ้างงานเพิ่มขึ้นและการมีรายได้ในการจับจ่ายเพิ่มขึ้น โดยคาดการณ์ว่า การลงทุนภาคเอกชนในปี 2019 น่าจะมีทิศทางที่เติบโตขึ้นเมื่อเทียบกับปี 2018 แต่ก็ยังขาดความชัดเจน

3. การลงทุนของภาครัฐในโครงสร้างพื้นฐานที่สำคัญ ได้แก่ การพัฒนาการของ 5 โครงสร้างพื้นฐานหลักในเขตเศรษฐกิจภาคตะวันออก (EEC) โครงการสนามบินสุวรรณภูมิ หากยังคงเป็นไปตามแผนที่รัฐบาลประกาศไว้ อาจทำให้การลงทุนภาคเอกชนมีความมั่นใจ ทำให้เกิดการลงทุนเพิ่มขึ้น ซึ่งโครงการต่างๆ จะเป็นตัวแปรสำคัญที่จะขับเคลื่อนเศรษฐกิจภายในประเทศให้ฟื้นตัวโดยเฉพาะเงินที่หมุนเวียนผ่านการจ้างงานและการจัดซื้อจัดจ้าง จะหมุนเวียนลงสู่ระบบเศรษฐกิจฐานรากได้อย่างมีประสิทธิภาพ

4. มาตรการกระตุ้นการท่องเที่ยว การให้ Visa on Arrival รวมถึงมาตรการ Double Entry Visa อาจจะช่วยเรื่องการท่องเที่ยวได้ส่วนหนึ่ง แต่หากโครงสร้างภาษีนำเข้าและการดำเนินการของร้านค้าปลอดภาษีและอากรยังมีความบิดเบือน การจับจ่ายของนักท่องเที่ยวร้านค้าในเมืองก็ยังคงไม่เกิดผลดีต่อการเติบโต

5. สถานการณ์ราคาสินค้าเกษตร ซึ่งเป็นรายได้หลักของกลุ่มคนฐานรากกลุ่มใหญ่ของประเทศ จากการคาดการณ์ราคาสินค้าเกษตรโภคภัณฑ์อาจไม่เพิ่มขึ้นตามทิศทางตลาดโลก แต่อาจมีเพียงข้าวที่ทำรายได้ได้ดีในระดับหนึ่ง

6. เสถียรภาพทางการเมืองหลังเลือกตั้ง ธุรกิจค้าปลีกคงต้องเฝ้าติดตาม บรรยากาศโดยภาพรวม ซึ่งจะส่งผลเกี่ยวข้องโดยตรงกับการตัดสินใจเดินหน้าการค้าและการลงทุนในปีต่อๆไป

7. โดยรวมแล้ว อุตสาหกรรมค้าปลีกไทยปี 2019 กลุ่มฐานผู้บริโภคกลางลงล่าง “ซึม” กลุ่มฐานผู้บริโภคกลางขึ้นบน “ทรง” และทั้งภาคค้าปลีกยังคงต้อง “เสี่ยง” กับความไม่ชัดเจนและความไม่แน่นอน

ค้าปลีกครึ่งปีแรก 2562 ไม่โต เงินใช้จ่ายไม่สะพัด!!

อุตสาหกรรมภาคค้าปลีกคงหวังไม่ได้กับ “มาตรการ อังเปาช่วยชาติ” ที่จะช่วยกระตุ้นการบริโภคซึ่งเบื้องต้นคาดว่าจะมีการจับจ่ายกว่าแสนล้านโดยมีผู้บริโภคเข้าร่วมโครงการกว่า 6 ล้านคน แต่ข้อมูลล่าสุดมีผู้เข้าร่วมลงทะเบียนเพียงหลักหมื่นคน ทำให้การจับจ่ายเหลือเพียงประมาณหมื่นล้านบาท เมื่อรวมถึงการเลือกตั้งที่จะมีเงินสะพัดราว 50,000 ล้านบาท ทำให้ครึ่งปีแรกจะมีเงินสะพัดเพียงประมาณ 60,000 ล้าน ซึ่งถือว่าอยู่ค่อนข้างน้อย ดังนั้นภาพรวมค้าปลีกครึ่งปีแรก คงจะไม่เห็นการเติบโตภาคค้าปลีกเพิ่มขึ้นแต่อย่างไร

คาดการณ์สถานการณ์ครึ่งปีหลัง 2562

1.ในครึ่งปีหลัง หากภาครัฐจะเร่งให้มีการประมูลโครงสร้างพื้นฐานให้ได้ภายในไตรมาสหนึ่ง ผลจากการลงทุนนี้จะส่งผลต่อการเติบโตแก่ภาคค้าปลีกในปลายไตรมาสที่สามต่อต้นไตรมาสที่สี่ แต่หากไม่เป็นตามระยะเวลาดังกล่าว ครึ่งปีหลังก็คงจะ ซึม ถึง ทรุด ในบางกลุ่มประเภทธุรกิจ Segment

2. โดยรวมดัชนีค้าปลีกปี 2019 อาจจะทรงตัวหรืออาจจะต่ำกว่าเดิมเล็กน้อย เมื่อเทียบกับ ปี 2018 คาดว่า การเติบโตน่าจะอยู่ราว 3.0-3.1% แต่ซึ่งก็ยังน้อยกว่า GDP ทั้งประเทศ ที่คาดการณ์ว่าน่าจะเติบโตราว 3.5-4.0%

ข้อเสนอแนะต่อภาครัฐบาลจากสมาคมผู้ค้าปลีกไทย

1. รัฐบาลควร ให้ความสำคัญต่อการเติบโตของอุตสาหกรรมค้าปลีกค้าส่งอย่างจริงจัง เนื่องจากภาคค้าปลีกเป็นกลไกหลักในการขับเคลื่อนเศรษฐกิจของประเทศ โดยภาคการค้าปลีก-ค้าส่ง มีสัดส่วน GDP ในด้านการผลิตเป็นที่สองรองจากภาคอุตสาหกรรม ขณะที่มีการจ้างงานเป็นอันดับหนึ่งของการแจ้งงานนอกภาคเกษตร ขณะเดียวกันภาคการบริโภคค้าปลีก-ค้าส่ง มีสัดส่วนกว่า ร้อยละ 55 ของมูลค่าการบริโภคภาคเอกชน

2. เพื่อแก้ไขปัญหาโครงสร้างภาษีที่ถูกบิดเบือน รัฐบาลควรศึกษาและพิจารณาเรื่องการลดภาษีนำเข้าสินค้าแบรนด์หรูอย่างจริงจัง โดยเฉพาะในกลุ่มแฟชั่น เครื่องสำอาง เครื่องหนัง และนาฬิกาชั้นนำ (Luxury Brand) เพื่อกระตุ้นยอดจับจ่ายของนักท่องเที่ยวต่างชาติในเมืองให้เพิ่มขึ้น

3. สร้างความเชื่อมั่นของผู้บริโภคภายในประเทศและผู้บริโภคที่เป็นนักท่องเที่ยวจากต่างประเทศ โดยให้กระทรวงการท่องเที่ยวและกีฬา ประกาศจัดงาน “Thailand Brand Sale” ระยะเวลา 3 เดือน (ช่วง low season ของการท่องเที่ยว หรือช่วงเดือน มิถุนายน ถึง เดือนสิงหาคม) ลดภาษีนำเข้าสินค้าแบรนด์หรูในกลุ่มแฟชั่น เครื่องสำอาง เครื่องหนัง และนาฬิกา ชั้นนำ (Luxury Brand) เพื่อกระตุ้นยอดจับจ่ายของนักท่องเที่ยวต่างชาติให้เพิ่มขึ้น สร้างบรรยากาศการจับจ่าย เพื่อดึงดูดนักท่องเที่ยว และกระตุ้นการจับจ่ายผู้บริโภคที่ยังมีกำลังซื้ออยู่ให้กลับคืนมา

4. ภาครัฐต้อง ไม่ปิดกั้นผู้ประกอบการรายอื่นๆ ให้เข้ามาดำเนินธุรกิจร้านค้าปลอดภาษีในสนามบิน และพื้นที่ค้าปลีกนอกสนามบิน เพื่อเปิดแข่งขันเสรีในทุกภาคส่วนในประเทศไทย เพื่อรัฐจะสามารถสร้างรายได้มากขึ้น

5. ปัจจุบันกลุ่มค้าปลีกมีความต้องการจ้างงานที่เพิ่มขึ้น โดยเฉพาะพนักงานรายชั่วโมงที่ไม่สามารถจ้างงานได้เพียงพอ ขณะเดียวกันยังมีกลุ่มที่ขาดรายได้ โดยเฉพาะกลุ่มผู้สูงอายุ กลุ่มบุคคลหลังเกษียณ ที่ไม่มีรายได้แต่ยังมีภาระเรื่องค่าใช้จ่าย ซึ่งคนกลุ่มนี้ไม่สามารถทำงานได้เต็มเวลา 8 ชั่วโมง จึงเหมาะสมที่จะจ้างกลุ่มดังกล่าวนี้เป็นรายชั่วโมง ภาครัฐจะต้องกำหนดเป็นนโยบายเร่งด่วนผลักดันให้มีการออกกฎระเบียบประกาศค่าจ้างขั้นต่ำเป็นรายชั่วโมง เพื่อให้สามารถจ้างงานบุคคลกลุ่มดังกล่าวได้ ซึ่งปัจจุบันกฎหมายคุ้มครองแรงงาน พ.ศ. 2541 ได้กำหนดให้พนักงานที่ไม่ใช่นักเรียน นักศึกษา หากทำงานเป็นรายชั่วโมงจะต้องมีรายได้ต่อวันเท่ากับค่าจ้างขั้นต่ำ ซึ่งหมายความว่า หากบริษัทฯ จะจ้างพนักงานรายชั่วโมงทำงาน 4 ชม. ก็ต้องจ้าง 300-360 บาท ตามประกาศค่าจ้างขั้นต่ำรายวัน

6. นโยบายการจ้างงานผู้สูงอายุ ขอให้พิจารณาปรับเพิ่มอัตราค่าจ้างผู้สูงอายุที่สามารถใช้ลดหย่อนภาษี ทั้งนี้ปัจจุบันกำหนดไว้ที่ 15,000 บาท และขอให้พิจารณากรณีค่าจ้างสูงกว่า 15,000 บาท ให้สามารถนำไปลดหย่อนภาษีได้สูงสุดที่ 15,000 บาท เพราะปัจจุบันหากค่าจ้างสูงกว่า 15,000 บาท จะไม่สามารถนำไปลดหย่อนภาษีได้เลย และสามารถจ้างงานเป็นรายชั่วโมงตามอัตราค่าจ้างขั้นต่ำรายชั่วโมง ตามข้อ 5

7. ภาครัฐต้อง สร้างแรงจูงใจให้ภาคเอกชนในอุตสาหกรรมค้าปลีก-ค้าส่ง ตลอดจนอุตสาหกรรมท่องเที่ยวและธุรกิจบริการให้เข้ามาเป็นส่วนหนึ่งของการศึกษาระบบทวิภาคี โดยชี้ให้เห็นถึงประโยชน์ที่ผู้ประกอบการจะได้รับจากการเข้าร่วมโครงการ และอาจให้สิทธิประโยชน์ต่างๆ เช่น การลดหย่อนภาษีหรือสิทธิพิเศษอื่นๆ อีกทั้งภาครัฐจะต้องมีมาตรการสนับสนุนการนำคุณวุฒิวิชาชีพมาเป็นมาตรฐานการจ้างงานโดยเริ่มที่การจ้างงานภาครัฐก่อน

8. รัฐต้องมีมาตรการส่งเสริมการค้าชายแดนอย่างชัดเจน โดย พิจารณาผ่อนผันการเปิดด่านต่างๆ การเพิ่มจำนวนด่าน และอำนวยความสะดวก รวมทั้งพิจารณาให้มี VAT Refund for Tourist ในกรณีนักท่องเที่ยวเพื่อนบ้านเดินทางเข้ามาในประเทศไทยโดยใช้เส้นทางบก