Economic Intelligence Center (EIC) ธนาคารไทยพาณิชย์ จำกัด (มหาชน) วิเคราะห์ทิศทางอุตสาหกรรมทีวีดิจิทัลในประเทศไทย หลังจาก กสทช. มีมติเรียกคืนคลื่นความถี่ช่วง 700MHz ที่ปัจจุบันใช้ในกิจการทีวีดิจิทัล ซึ่งถือเป็นกระบวนการสำคัญสู่การพัฒนา 5G ในกิจการโทรคมนาคม โดยเสนอให้ผู้ประกอบการทีวีดิจิทัลย้ายไปดำเนินการที่ช่วงคลื่น 470MHz หรือยุติการดำเนินการโดยการคืนใบอนุญาต

จากการวิเคราะห์ปัจจัยทางด้านกลยุทธ์ ความสามารถในการแข่งขัน และเสถียรภาพทางการเงินของผู้ประกอบการทีวีดิจิทัล “EIC” (อีไอซี) ประเมินว่า จะมีผู้ประกอบการทีวีดิจิทัลประมาณ 4 รายที่มีแนวโน้มคืนใบอนุญาต ซึ่งจะไม่ส่งผลต่อภาพรวมอุตสาหกรรมและผู้บริโภคมากนัก

เนื่องจากรายได้จากการโฆษณาของทั้ง 4 ช่อง คิดเป็นเพียง 2% ของรายได้โฆษณาทีวีดิจิทัลทั้งหมด ส่วนผู้บริโภคยังมีทางเลือกอื่นในการรับชมโทรทัศน์ทดแทนช่องที่ปิดตัว

นอกจากนี้ ผู้ให้บริการโครงข่ายทีวีดิจิทัลจะสูญเสียรายได้เพียงเล็กน้อย ขณะที่ กสทช. จะมีค่าใช้จ่ายในการเปลี่ยนช่วงคลื่นทั้งหมดราว 20,000 – 25,000 ล้านบาท

อย่างไรก็ตาม ผู้ประกอบการทีวีดิจิทัลที่อยู่ในอุตสาหกรรม ยังคงเผชิญกับความท้าทายจากความผันผวนทางเศรษฐกิจ นโยบาย กฎระเบียบและการควบคุมของ กสทช. รวมถึงแนวโน้มพฤติกรรมและความนิยมของผู้บริโภคที่เปลี่ยนแปลงไป ทำให้ต้องปรับตัวให้ทันต่อสภาวะการแข่งขันในระยะข้างหน้า

โดย Omni-Channel, การขายลิขสิทธิ์รายการทีวี และ Home Shopping ถือเป็นเทรนด์ในการสร้างรายได้และเพิ่มขีดความสามารถการทำธุรกิจที่เริ่มเห็นแล้วในปัจจุบัน

แม้เศรษฐกิจฟื้น แต่การแข่งขันสื่อทีวี – ออนไลน์รุนแรง ส่งผล “กำไรธุรกิจทีวีดิจิทัล” มีแนวโน้มต่ำลง !!

“อุตสาหกรรมทีวีดิจิทัล” กำลังเผชิญกับแรงกดดันทางด้านรายได้ และต้นทุนส่งผลให้อัตรากำไรจากการดำเนินงานของผู้ประกอบการมีแนวโน้มที่จะลดลงต่อเนื่อง ซึ่งในปัจจุบันอุตสาหกรรมโทรทัศน์มีการออกอากาศในระบบดิจิทัล จำนวนทั้งหมด 22 ช่อง โดยแบ่งเป็น 4 หมวด ได้แก่

1. เด็กและครอบครัว

2. ข่าว

3. Standard Definition (SD)

4. High Definition (HD)

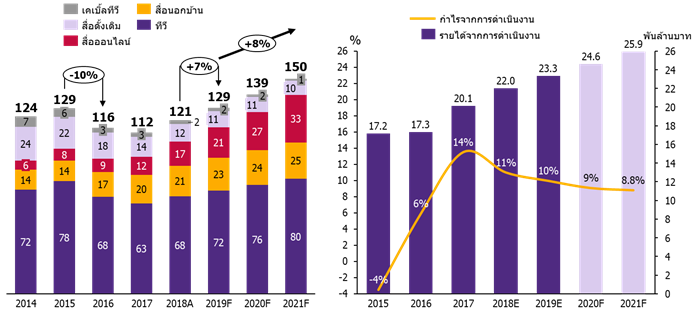

โดยช่องทีวีดิจิทัลมีรายได้ส่วนใหญ่มาจากการโฆษณา อย่างไรก็ตามภาพรวมตลาดทีวีดิจิทัลในช่วง 5 ปีที่ผ่านมายังอยู่ในสภาวะไม่ดีนัก สะท้อนได้จากรายได้รวมมีการหดตัวลงจาก 1.24 แสนล้านบาท ในปี 2557 มาอยู่ที่ 1.19 แสนล้านบาท ในปี 2561 (-6%CAGR)

มีสาเหตุสำคัญมาจากเศรษฐกิจผันผวน และการชะลอตัวของกำลังซื้อ ประกอบกับพฤติกรรมผู้บริโภคที่เปลี่ยนไปจากการมีช่องโทรทัศน์ทางเลือก และสื่อออนไลน์ที่เข้ามามีบทบาทในชีวิตมากขึ้น ทำให้บริษัทและเจ้าของผลิตภัณฑ์ต่าง ๆ ปรับลดงบโฆษณาในช่องทางทีวีลงตามไปด้วย

ขณะที่ในระยะกลาง (2562 – 2564) “EIC” ประเมินว่า อัตรากำไรของธุรกิจทีวีดิจิทัลมีแนวโน้มลดต่ำลง ถึงแม้ว่ารายได้โฆษณาของธุรกิจทีวีดิจิทัลจะมีแนวโน้มเพิ่มสูงขึ้น 5%CAGR จากการฟื้นตัวสภาพเศรษฐกิจ แต่การแข่งขันระหว่างช่องทีวี และสื่อออนไลน์ที่รุนแรง ผู้ประกอบการทีวีดิจิทัลจึงต้องมีเนื้อหาที่น่าสนใจเพื่อดึงดูดผู้ชมซึ่งอาจทำให้ต้นทุนการดำเนินงานเพิ่มมากขึ้น และส่งผลให้อัตรากำไรจากการดำเนินงานปรับตัวลงเล็กน้อยจากราว 10% ในปี 2562 เป็น 8.8% ในปี 2021

มูลค่ารวมตลาดโฆษณา และ รายได้และอัตรากำไรของทีวีดิจิทัล (หน่วย: พันล้านบาท)

เปิดเหตุผลเรียกคืนคลื่นความถี่สัญญาณทีวีดิจิทัล นำไปใช้พัฒนา “5G”

ขณะที่ กสทช. มีมติเรียกคืนคลื่นความถี่ช่วง 700MHz ที่ใช้ในกิจการทีวี เพื่อนำไปพัฒนา 5G (ในเดือนมกราคม 2562) โดยมีข้อเสนอให้ผู้ประกอบการทีวีดิจิทัล 2 ทางเลือก ได้แก่

1. ผู้ประกอบการสามารถย้ายไปดำเนินการที่ช่วงคลื่นที่กำหนด หรือ

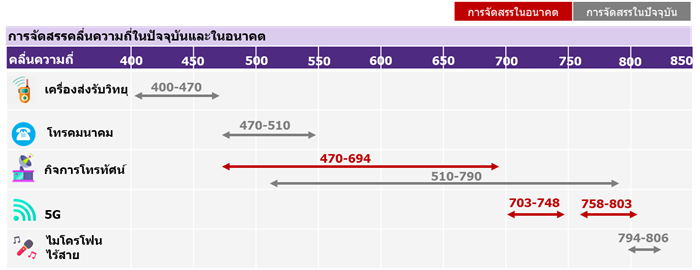

2. ผู้ประกอบการสามารถคืนใบอนุญาตและยุติการดำเนินการ นอกจากด้านการใช้คลื่นความถี่ในการส่งสัญญาณทีวีดิจิทัลแล้ว คลื่นความถี่ยังถูกนำไปใช้ในการส่งสัญญาณโทรคมนาคม ซึ่งขณะนี้อยู่ในช่วงเปลี่ยนผ่านจาก 4G สู่ 5G เพื่อเพิ่มความสามารถในการส่งสัญญาณและข้อมูล

International Telecommunication Union (ITU) ซึ่งเป็นหน่วยงานที่กำหนดมาตรฐานและประสานงานปฏิบัติการด้านการสื่อสารและบริการทั่วโลกได้กำหนดมาตรฐานของ 5G ให้ใช้คลื่นความถี่ 3 ช่วง ประกอบไปด้วย ช่วงคลื่น ต่ำกว่า 1 GHz 1-6 GHz และ สูงกว่า 6 GHz

ขณะที่ปัจจุบันค่ายมือถือของไทยส่วนใหญ่ยังมีช่วงคลื่นความถี่ต่ำ (ต่ำกว่า 1 GHz) ไม่เพียงพอต่อการพัฒนาเทคโนโลยี 5G อีกทั้งคลื่นความถี่ช่วง 700MHz ยังทับซ้อนกับการใช้งานในการส่งสัญญาณทีวีดิจิทัล

ดังนั้น เพื่อแก้ปัญหาดังกล่าว คณะกรรมการกิจการกระจายเสียง กิจการโทรทัศน์ และกิจการโทรคมนาคมแห่งชาติ (กสทช.) จึงมีมติเรียกคืนช่วงคลื่น 700MHz ที่ถือเป็นกระบวนการสำคัญในการพัฒนา 5G โดยเป็นการเรียกคืนช่วงคลื่นก่อนใบอนุญาตประกอบกิจการทีวีดิจิทัลหมดอายุ ในปี 2572 (ในอีก 10 ปีข้างหน้า) และกำหนดให้ใช้ช่วงคลื่น 470-510MHz สำหรับกิจการทีวีดิจิทัล

ทั้งนี้การย้ายช่วงคลื่น 700MHz ของกิจการทีวีเพื่อพัฒนาเทคโนโลยี 5G เป็นแนวทางเดียวกันกับต่างประเทศ เช่น สเปน เบลเยียม อังกฤษ มาเลเซีย เป็นต้น

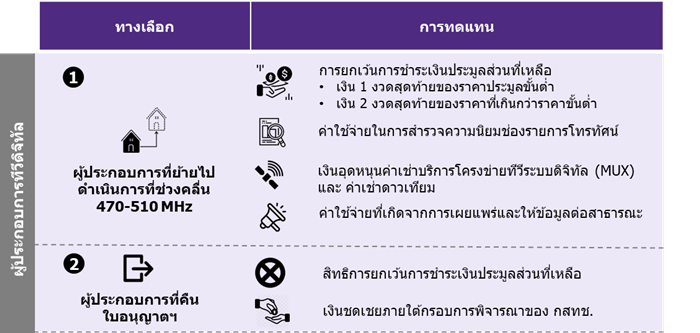

โดย กสทช. ได้ยื่นข้อเสนอให้กับผู้ประกอบการทีวีดิจิทัล 2 ทางเลือก ได้แก่

1. ผู้ประกอบการย้ายไปดำเนินการที่ช่วงคลื่น 470-510MHz และจะได้รับการยกเว้นค่าธรรมเนียมใบอนุญาตงวดสุดท้ายของราคาประมูลขั้นต่ำ และ 2 งวดสุดท้ายของราคาที่เกินกว่าราคาขั้นต่ำ ค่าใช้จ่ายในการเช่าบริการโครงข่ายทีวีระบบดิจิทัล (MUX) ตลอดระยะเวลาใบอนุญาตที่เหลืออยู่ ค่าใช้จ่ายในการสำรวจความนิยมช่องรายการโทรทัศน์ และค่าใช้จ่ายอื่น ๆ ที่เกิดจากการเรียกคืนคลื่นความถี่ หรือ

2. ผู้ประกอบการสามารถยื่นหนังสือแสดงเจตจำนงขอคืนใบอนุญาตการประกอบกิจการทีวีดิจิทัลเพื่อยุติการดำเนินธุรกิจโดยได้รับการยกเว้นค่าธรรมเนียมใบอนุญาตในส่วนที่เหลือเช่นเดียวกับผู้ประกอบการที่ย้ายไปดำเนินการที่ช่วงคลื่น 470-510MHZ รวมถึงค่าชดเชยที่คาดว่าจะได้รับตามกรอบการพิจารณาของ กสทช.

มาตราการทดแทนแก่ผู้ประกอบการทีวีดิจิทัล

คาดการณ์มี 4 ช่องหมวดข่าว และเด็ก คืนใบอนุญาตทีวีดิจิทัล

การคืนใบอนุญาตของบริษัทไทยทีวี และกรณีศึกษาต่างประเทศพบว่า 3 ปัจจัยสำคัญที่ส่งผลต่อการคืนใบอนุญาตของผู้ประกอบกิจการทีวีดิจิตอล ได้แก่

1. กลยุทธ์ ประกอบด้วย เนื้อหารายการ (Content) ช่องทางการรับชมรายการที่มากกว่า 1 ช่องทาง (Multi-screen strategy) เช่น เว็บไซต์ของช่อง YouTube Facebook เป็นต้น และพันธมิตรทางธุรกิจ (Partnership)

2. ความสามารถในการแข่งขัน โดยมีเรตติ้งเป็นตัวตัดสินความนิยมของรายการทีวี และ

3. เสถียรภาพทางการเงิน สะท้อนจากการเติบโตของรายได้ ผลกำไรจากการดำเนินการ และอัตราส่วนของหนี้สินต่อของผู้ถือหุ้น (Debt to Equity ratio)

จากปัจจัยข้างต้น “EIC” ประเมินว่ามี 4 ช่องทีวีที่มีแนวโน้มในการคืนใบอนุญาต 3 ช่องอยู่ในหมวดข่าว และอีก 1 ช่องอยู่ในหมวดเด็กและครอบครัว

โดยพบว่าปัจจัยที่สำคัญในการคืนใบอนุญาตนั้น มาจากรูปแบบและการนำเสนอรายการที่ไม่สามารถเข้าถึงกลุ่มผู้ชมส่วนใหญ่ จึงส่งผลให้เรตติ้งต่ำกว่าช่องอื่นที่อยู่ในกลุ่มเดียวกัน ซึ่งสะท้อนถึงรายได้และอัตรากำไรจากการดำเนินงานที่ลดลงต่อเนื่อง

นอกจากนี้ สำหรับผู้เล่นบางรายที่ถือใบอนุญาตมากกว่า 1 ใบ การคืนใบอนุญาตบางส่วนอาจส่งผลบวกมากกว่าผู้เล่นรายอื่น ทำให้ต้นทุนการดำเนินงานลดลง พร้อมทั้งการได้รับการยกเว้นค่าธรรมเนียมของใบอนุญาตที่เหลือ ส่งผลให้ความสามารถในการทำกำไรในอนาคตเพิ่มขึ้น

การคืนใบอนุญาตจะไม่ส่งผลต่อภาพรวมอุตสาหกรรมและผู้บริโภคมากนัก โดยรายได้จากการโฆษณาของทั้ง 4 ช่องที่คืนใบอนุญาต คิดเป็นเพียง 2% ของมูลค่าโฆษณาทีวีทั้งหมด คาดว่าจะตกอยู่ที่ช่องที่เหลือและสื่อออนไลน์ ส่วนผู้บริโภคยังมีทางเลือกอื่นทดแทนช่องที่ปิดตัว

ขณะที่กระบวนการคืนใบอนุญาตจะเกิดขึ้นในช่วงกุมภาพันธ์ 2563 ถึง ธันวาคม 2563 ดังนั้นผลกระทบของการคืนใบอนุญาต จะเริ่มเกิดขึ้นในปี 2564

โดย EIC ประเมินว่า รายได้จากการโฆษณาของทั้ง 4 ช่องทีวีดิจิทัลที่มีแนวโน้มคืนใบอนุญาตจะอยู่ที่ราว 1.2 พันล้านบาท หรือเพียง 2% ของมูลค่าโฆษณารวมในตลาดทีวีดิจิทัล ดังนั้นการคืนใบอนุญาตจะไม่ส่งผลกระทบต่อภาพรวมของอุตสาหกรรมโทรทัศน์มากนัก

การจัดสรรคลื่นความถี่ในปัจจุบันและในอนาคต (หน่วย: เมกะเฮิรตซ์)

คืนใบอนุญาต รายได้โฆษณาไหลไปอยู่กับช่องที่เหลือ – สื่อออนไลน์

ขณะที่อานิสงค์ของรายได้จากการโฆษณาส่วนนี้จะไปตกอยู่ที่ช่องที่เหลือ และสื่อออนไลน์ โดยเฉพาะช่องที่มีผู้ประกอบการที่เป็นเจ้าของเดียวกับรายที่คืนใบอนุญาต (กรณีที่ผู้ประกอบการ 1 รายมีช่องทีวีดิจิทัลมากกว่า 1 ช่อง) และช่องที่มีเนื้อหาและกลุ่มคนดูใกล้เคียงกัน

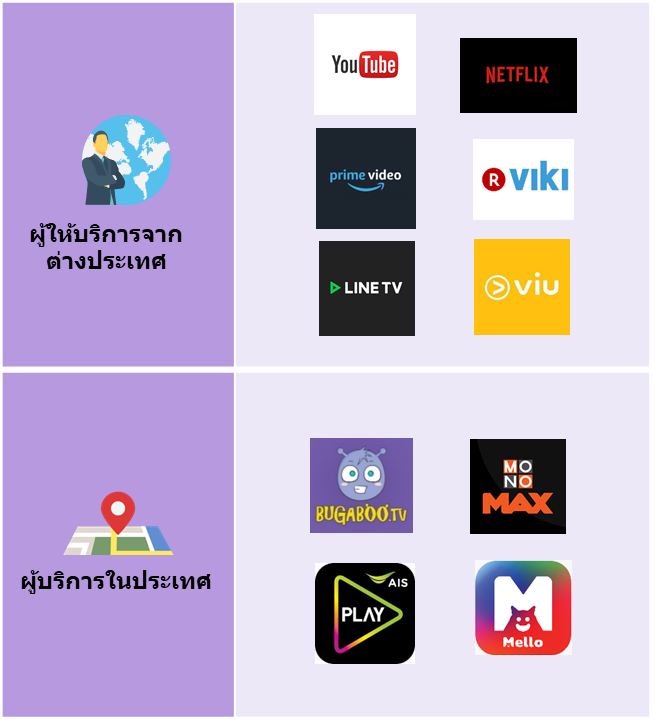

รวมถึงบริการสื่อวิดีโอ หรือโทรทัศน์ผ่านอินเทอร์เน็ต หรือ Over-the-Top platform (OTT) ยังคงมีทิศทางเติบโตอย่างต่อเนื่อง สะท้อนได้จากผลสำรวจพฤติกรรมผู้บริโภคไทยของบริษัทวิจัยการตลาด Nielsen พบว่ามีการรับชมรายการผ่าน Online platform มากขึ้น โดยกว่า 80% นิยมการรับชมแบบย้อนหลังและใช้เวลาเฉลี่ย 58 นาทีต่อวัน ทำให้บริษัทโฆษณาหรือเจ้าของผลิตภัฑณ์ต่าง ๆ สนใจซื้อเวลาโฆษณาใน OTT เพิ่มขึ้น

ในส่วนของผู้บริโภค การคืนใบอนุญาตและยุติการดำเนินการจะไม่ส่งผลกระทบมากนัก เนื่องจากความนิยมของช่องที่มีแนวโน้มคืนใบอนุญาตอยู่ในระดับที่ไม่สูง

อย่างไรก็ตามการมีจำนวนช่องหมวดข่าว และหมวดเด็กและครอบครัวลดลง อาจมีนัยต่อความหลากหลายของการรับชมสื่อ ทำให้ต้องติดตามทิศทางในอนาคตของสื่อต่อไป

กสทช. คาดรายได้จากการประมูลคลื่น 700MHz ที่เรียกคืนจากทีวีดิจิทัล มีมูลค่ากว่า 7.5 หมื่นล้าน

นอกจากนี้ EIC ยังคาดว่า ผู้ให้บริการโครงข่ายทีวีดิจิทัลจะสูญเสียรายได้เล็กน้อยจากช่องทีวีดิจิทัลที่คืนใบอนุญาต ราว 40 ล้านบาทต่อปีต่อราย

ส่วน กสทช. อาจจะมีค่าใช้จ่ายจากการเปลี่ยนช่วงคลื่นราว 20,000 – 25,0000 ล้านบาท

ขณะที่ผู้ให้บริการโครงข่ายทีวีดิจิทัล (MUX) ได้แก่ ไทยพีบีเอส ททบ. 5 กรมประชาสัมพันธ์ และ อสมท. มีแนวโน้มสูญเสียรายได้จากการให้เช่าโครงข่ายในระยะเวลาอีก 10 ปีที่เหลือ ราว 2,500 ล้านบาท

แต่เนื่องจากผู้ประกอบการทีวีดิจิทัลทั้ง 4 ช่องใช้ผู้ให้บริการโครงข่ายที่แตกต่างกันจึงทำให้ผลกระทบจากการสูญเสียรายได้อยู่ที่ประมาณ 40 ล้านบาทต่อรายต่อปี หรือคิดเป็นราว 8 – 12% ของรายได้การให้เช่าโครงข่ายทีวีดิจิทัลทั้งหมดของผู้ให้บริการโครงข่ายทีวีดิจิทัล ดังนั้นผลกระทบอาจอยู่ในระดับที่ไม่สูงนัก

ในส่วนการคืนใบอนุญาต กสทช. จะได้รับประโยชน์จากการเสียค่าใช้จ่ายลดลง เนื่องจากค่าใช้จ่ายทดแทนการย้ายคลื่นของทั้ง 4 ช่องทีวีดิจิทัลอยู่ที่ราว 1.6 พันล้านบาท ซึ่งมากกว่ารายรับของ กสทช.จากค่าธรรมเนียมรายปีของทีวีดิจิทัลทั้ง 4 ช่องในระยะเวลา 10 ปีข้างหน้าทั้งหมดประมาณ 180 ล้านบาท

อย่างไรก็ตาม เมื่อรวมกับผลกระทบจากการย้ายทีวีดิจิทัลอีก 18 ช่องที่ดำเนินการต่อไปยังช่วงคลื่น 470MHz ซึ่ง กสทช.จะมีค่าใช้จ่ายราว 20,000 -25,000 ล้านบาท โดยค่าใช้จ่ายจำนวนนี้จะมาจากค่าประมูลคลื่นความถี่ 900MHz ที่ประมูลไปแล้วปี 2018 และกองทุนวิจัยและพัฒนากิจการกระจายเสียง กิจการโทรทัศน์ และกิจการโทรคมนาคม (กทปส.)

ในขณะที่ กสทช. ประเมินว่ารายได้จากการประมูลคลื่น 700MHz ที่เรียกคืนจากกิจการทีวี จะมีมูลค่ากว่า 75,000 ล้านบาท

ผู้ให้บริการสื่อวิดีโอหรือโทรทัศน์ผ่านอินเทอร์เน็ต หรือ Over-the-Top platform (OTT)

“เศรษฐกิจ – กฎระเบียบควบคุม – เทคโนโลยี” 3 ความท้าทาย “ทีวีดิจิทัล” ที่ยังคงอยู่ ต้องเผชิญ ?!?

สำหรับผู้ประกอบการทีวีดิจิทัลที่ยังอยู่ในอุตสาหกรรมคงต้องเผชิญกับความท้าทาย 3 ประการหลัก ได้แก่ ความผันผวนทางเศรษฐกิจ นโยบาย กฎระเบียบและการควบคุมของ กสทช. และความก้าวหน้าทางเทคโนโลยี

จากการศึกษาของ EIC พบว่า 1. สภาพเศรษฐกิจมีค่าสหสัมพันธ์ (correlation) กับงบโฆษณาสูงถึง 70% โดยหากเศรษฐกิจมีการชะลอตัวจะทำให้บริษัทเจ้าของผลิตภัณฑ์ปรับงบประมาณด้านโฆษณาลดลง ทำให้รายได้จากการโฆษณาของผู้ประกอบการทีวีดิจิทัลน้อยลงตามไปด้วย

2. การเปลี่ยนแปลงหรือออกนโยบายหรือกฎระเบียบใหม่ โดย กสทช. ส่งผลโดยตรงต่อรายได้และกำไรของผู้ประกอบการ เช่น การลดจำนวนนาทีโฆษณาให้น้อยกว่า 12 นาทีต่อชั่วโมงในช่วงไพร์มไทม์ และกำหนดให้มีการโฆษณาเฉลี่ยไม่เกิน 10 นาทีต่อชั่วโมงต่อวัน ส่งผลให้รายได้ของผู้ประกอบการทีวีดิจิทัลมีแนวโน้มลดลง

3. ความก้าวหน้าทางเทคโนโลยีที่ส่งผลต่อการเปลี่ยนแปลงพฤติกรรมของผู้บริโภค การมีช่องทางการรับชมสื่อทั้งออนไลน์ และออฟไลน์ทำให้ผู้บริโภคมีทางเลือกเพิ่มขึ้น ส่งผลให้พฤติกรรมการรับชมของผู้บริโภคเปลี่ยนไป

จากสาเหตุเหล่านี้ ผู้ประกอบการทีวีดิจิทัลจึงต้องเตรียมพร้อมและปรับตัวให้ทันต่อสภาวะการแข่งขันทั้งในปัจจุบันและในอนาคต

“Omni-channel – การขายลิขสิทธิ์รายการทีวี – Home Shopping” ช่องทางสร้างรายได้ และเพิ่มความสามารถการแข่งขันของทีวีดิจิทัล

ในระยะข้างหน้า Omni-channel, การขายลิขสิทธิ์รายการทีวี และ Home Shopping ถือเป็นช่องทางสำคัญในการสร้างรายได้และเพิ่มความสามารถการแข่งขันของช่องทีวีดิจิทัล ในปัจจุบัน EIC ได้เห็นเทรนด์เหล่านี้ของผู้ประกอบการบางรายแล้ว

นอกจากความสำคัญของ Content ที่ต้องมีคุณภาพและตรงต่อกลุ่มผู้บริโภคเป้าหมาย การศึกษาของ McKinsey and EY ยังพบว่า “Omni-channel” หรือการเชื่อมโยงช่องทางต่าง ๆ ทั้งออฟไลน์ และออนไลน์เข้าด้วยกันแบบ Seamless จะเป็นการสร้าง Ecosystem ของธุรกิจสื่อทั้งหมดและสามารถเข้าถึงกลุ่มเป้าหมายได้เพิ่มขึ้น

เช่น อมรินทร์ ทีวี ที่ผสานกลยุทธ์กับอีก 4 ช่องทางในมือ ได้แก่ สื่อออนไลน์ สิ่งพิมพ์ อีเวนต์ และกิจกรรมให้กับแบรนด์สินค้าต่างๆ เพื่อเพิ่มความสามารถในการเข้าถึงกลุ่มเป้าหมายและนำเสนอขายแพ็คเกจโฆษณาผ่าน 5 ช่องทางดังกล่าว

ในด้านการขายลิขสิทธิ์รายการทีวี BEC ได้จับมือเป็นพันธมิตรกับ JKN ให้เป็นตัวแทนจำหน่าย Content ร่วม 70 เรื่องในต่างประเทศ เช่น ตลาดตะวันออกกลาง ลาตินอเมริกา ทำให้รายได้จากการขายลิขสิทธิ์รายการทีวีของ BEC ในปี 2018 เพิ่มขึ้น 300%YOY นอกจากนี้ช่อง CBS ในสหรัฐฯ ยังใช้ช่องทางเดียวกันในการขยายตลาดไปยังต่างประเทศ และสร้างรายได้เพิ่มขึ้น 33%YOY เป็น 1.2 พันล้านดอลลาร์สหรัฐฯในปี 2017

ขณะที่ตัวอย่างของการเน้น Home Shopping เช่น RS ได้ปรับกลยุทธ์โดยมุ่งเน้นธุรกิจ “สุขภาพ-ความงาม” มากขึ้น โดยใช้ช่อง 8 และสื่ออื่นในมือโฆษณาสินค้าที่เหมาะสมกับกลุ่มลูกค้าเป้าหมายของตน ผ่านรายการ Home shopping “Shop1781” ซึ่งสร้างรายได้ให้กับ RS ถึง 2.1 พันล้านบาทในปี 2018 หรือราว 60% ของรายได้ทั้งหมด

เทรนด์การสร้างรายได้ทั้ง 3 รูปแบบจะเป็นช่องทางใหม่เพื่อเพิ่มขีดความสามารถและต่อยอดในการทำธุรกิจในระยะข้างหน้า