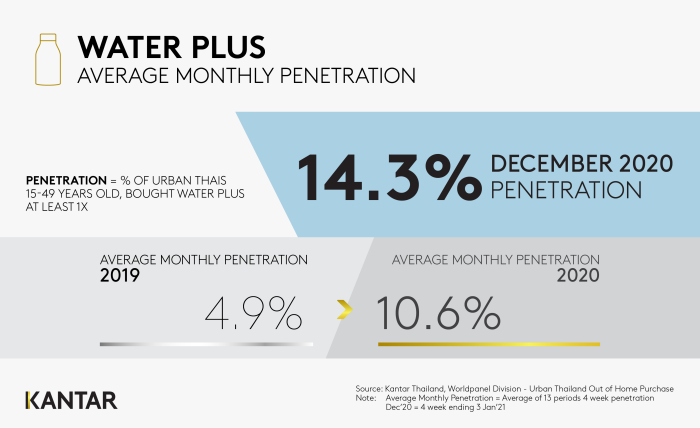

Kantar (คันทาร์) บริษัทวิจัยชั้นนำด้านข้อมูลเชิงลึกและที่ปรึกษาทางการตลาดระดับโลก เปิดข้อมูลตลาดเครื่องดื่มในประเทศไทย พบข้อมูลที่น่าสนใจ เพียงแค่ธันวาคม 2020 เดือนเดียวที่ผ่านมา 1 ใน 7 ของผู้บริโภค ซื้อเครื่องดื่ม Water Plus หรือน้ำดื่มผสมวิตามิน ถือเป็นผู้บริโภคจำนวน 2.9 ล้านคน (สำรวจในผู้บริโภคไทยเขตเมือง ช่วงอายุ 15 – 49 ปี)

เครื่องดื่ม Water Plus เริ่มเข้าตลาดตั้งแต่ช่วงธันวาคม 2018 ด้วยการรับรู้และกำลังซื้อของผู้บริโภคที่น้อยมาก ทว่าตลาดเครื่องดื่มกลุ่มนี้โตขึ้นถือว่าเป็นปรากฏการณ์และแสดงให้เห็นว่าผู้บริโภคไทยเปิดกว้างสำหรับสินค้าที่มีนวัตกรรมใหม่ๆ การเปลี่ยนแปลงพฤติกรรมยังแสดงให้เห็นว่าผู้บริโภคให้ความสำคัญกับการวางตำแหน่งทางการตลาดที่ชัดเจน นอกจากการตอบโจทย์ความต้องการพื้นฐานของการดื่มน้ำที่เพื่อความชุ่มชื้น แต่ยังเพิ่มมูลค่าด้าน “Immune Boosting” การเสริมสร้างภูมิคุ้มกันให้กับร่างกาย

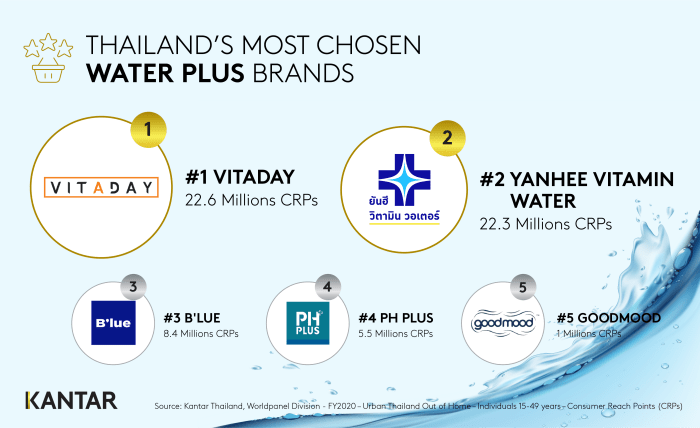

อันดับแบรนด์ Water Plus ที่ผู้บริโภคเลือกซื้อสูงสุดใน 2020

คำถามคือ ใครคือผู้ชนะและใครมีช่องว่างให้เติบโตในตลาดนี้? เพื่อวัดความสำเร็จจากรอยเท้าของแบรนด์หรือ Brand Footprint ทำได้จากมาตรวัด CRPs หรือ Consumer Reach Points เอกสิทธิ์เฉพาะจาก Kantar เพื่อบ่งชี้จำนวนธุรกรรมที่ผู้บริโภคได้ทำการซื้อสินค้า และจำนวนครั้งที่แบรนด์เข้าถึงผู้บริโภคเหล่านั้น สะท้อนให้เห็นภาพของการแข่งขันในตลาดและโอกาสที่จะตอบสนองความต้องการของผู้บริโภคที่เพิ่มมากขึ้น

อันดับ 1 Vitaday – อัตราการเข้าถึงผู้บริโภค 22.6 ล้านครั้ง

อันดับ 2 Yanhee Vitamin Water – อัตราการเข้าถึงผู้บริโภค 22.3 ล้านครั้ง

อันดับ 3 B’lue – อัตราการเข้าถึงผู้บริโภค 8.4 ล้านครั้ง

อันดับ 4 PH Plus – อัตราการเข้าถึงผู้บริโภค 5.5 ล้านครั้ง

อันดับ 5 Goodmood – อัตราการเข้าถึงผู้บริโภค 1 ล้านครั้ง

แบรนด์เจ้าตลาด Water Plus อย่าง Vitaday เปิดตัวในเดือนพฤษภาคม 2020 หลังจากผ่านไป 8 เดือนครองตำแหน่ง อันดับ 1 ด้วยอัตราการเข้าถึงผู้บริโภคสูงถึง 22.6 ล้านครั้ง สิ่งนี้บ่งชี้ให้เห็นความต้องการของผู้บริโภคในตลาดเครื่องดื่มประเภทนี้ หลายแบรนด์ได้เริ่มทยอยเปิดตัวตามมาในช่วง 3 – 6 เดือนที่ผ่านมา ผู้บริโภคเกิดความต้องการที่จะทดลองบริโภคผลิตภัณฑ์เหล่านี้

PH Plus ซึ่งเปิดตัวในเดือนมิถุนายน 2020 มีอัตราการเข้าถึงผู้บริโภคถึง 5.5 ล้านครั้ง ใน 6 เดือน ขณะที่ D.R. Drink – Aquavitz และ Purra Vitamin Water ที่ได้เปิดตัวตั้งแต่เดือนตุลาคม 2020 และในเวลาเพียง 3 เดือนก็สามารถดึงดูดผู้บริโภคได้

นี่ไม่ได้หมายความว่าผู้บริโภคสนใจผลิตภัณฑ์ใหม่ๆ เพียงเท่านั้น แต่ Yanhee Vitamin Water และ B’lue ก็ถือได้ว่าเป็นผู้บุกเบิกในตลาดนี้ ครองตำแหน่งอันดับ 2 และอันดับ 3 แต่ละแบรนด์มีอัตราการเข้าถึงผู้บริโภคสูงขึ้น 68% และ 87% ตามลำดับจากปีที่แล้ว

เข้าใจผู้บริโภคแล้ว สำคัญคือเข้าใจว่าใครคือคู่แข่ง

หากเราพิจารณาตลาดเครื่องดื่มที่กว้างขึ้นและตำแหน่งการแข่งขันที่ Water Plus เข้ามาเติมเต็ม จึงไม่น่าแปลกใจที่ผู้บริโภคของผลิตภัณฑ์ประเภทนี้เป็นกลุ่มที่ดื่มเครื่องดื่มเพื่อสุขภาพอยู่แล้ว ผู้บริโภค Water plus มีแนวโน้มที่จะซื้อ Functional Drink เครื่องดื่มเพื่อสุขภาพและความงาม และน้ำแร่ เพิ่มขึ้น 1.1 เท่า ซึ่งหมายความว่าเป็นตลาดเครื่องดื่มที่ Water Plus กำลังแข่งขันอยู่ด้วย ความเกี่ยวข้องทางด้านความต้องการของผู้บริโภคนั้นก็อาจสร้างความเสี่ยงในการแข่งขันกับแบรนด์ในตลาด RTD Juice และ RTD Tea ได้ด้วยเช่นกัน

ในขณะที่การให้ความสำคัญด้าน “Proactive Health” ยังคงดำเนินต่อไป คำถามที่สำคัญสำหรับนักการตลาดในการเอาชนะตลาดนี้คือ

- ใครคือผู้บริโภคหลักของ Water Plus ที่เราควรกำหนดเป้าหมาย?

- ส่วนประสมผลิตภัณฑ์ใดที่จะดึงดูดผู้บริโภค?

- เราจะเข้าถึงพวกเขาเหล่านั้นได้ที่ไหน?