ในยุคที่สัญญาณอินเตอร์เน็ตครอบคลุมไปทั่วโลก นานาธุรกิจแปลกใหม่ก็ต่างผุดขึ้นมาเผยโฉมให้เห็นกันมากมาย ซึ่งหนึ่งในธุรกิจที่เป็นเครื่องยืนยันว่าเราได้ก้าวเข้าสู่ยุคการค้าขายไร้พรมแดนอย่างแท้จริงแล้วก็คือ ‘ธุรกิจอีคอมเมิร์ซ’ ที่ดูจะเจริญเติบโตแตกกิ่งก้านสาขาอย่างรวดเร็วในภูมิภาคเอเชียตะวันออกเฉียงใต้ ที่กำลังมีการแข่งขันแย่งชิงบัลลังก์ราชาแห่งร้านค้าอีคอมเมิร์ซกันอย่างดุเดือด แน่นอนว่านอกเหนือจากร้านค้าชื่อคุ้นหูอย่าง ‘Lazada (ลาซาด้า)’ และ ‘Shopee (ช้อปปี้)’ แล้ว ในแต่ละไตรมาสก็จะมีร้านค้าน้องใหม่ทั้งในและนอกประเทศที่ต่างก็คอยตบเท้าเข้ามาร่วมชิงบัลลังก์กันให้เห็นกันอยู่เสมอ ดังนั้น iPrice แหล่งช้อปปิ้งเปรียบเทียบราคาสินค้าออนไลน์ประจำภูมิภาคนี้จึงอดไม่ได้ที่จะคอยเป็นผู้รายงานผลของสงครามอีคอมเมิร์ซใน SEA ให้เห็นกันแบบจะ ๆ ในทุก ๆ ไตรมาส ซึ่งดูเหมือนว่าดีกรีความเข้มข้นจะมากขึ้นเรื่อย ๆ มาดูกันดีกว่าว่า ไตรมาสที่ 2 ของปี 2019 นี้ เจ้าไหนรุกเจ้าไหนรับกันแน่!

อัพเดตศึกช้างชนช้างระหว่าง Lazada VS Shopee

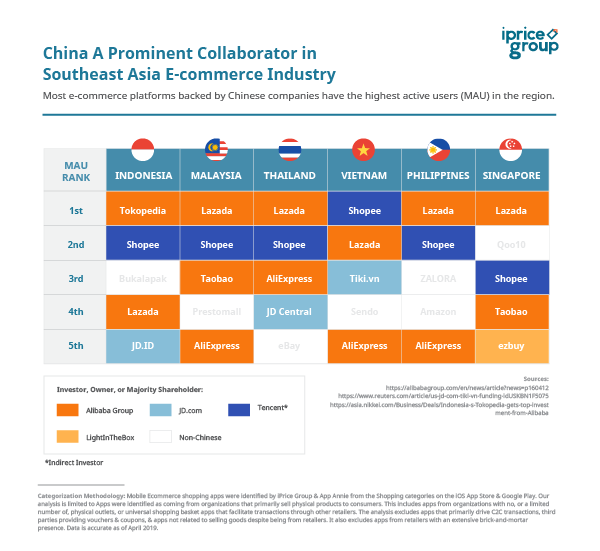

แม้ Lazada จะเป็นร้านค้าอีคอมเมิร์ซยักษ์ใหญ่ที่เปิดตัวมานานจนชื่อเสียงติดปากนักช้อปกันถ้วนหน้า แต่ Shopee ก็เป็นร้านค้าที่ช่วยพิสูจน์สำนวนไทยที่ว่า ‘ความพยายามอยู่ที่ไหน ความสำเร็จอยู่ที่นั่น’ ได้เป็นอย่างดี เพราะปัจจุบันในภูมิภาคเอเชียตะวันออกเฉียงใต้ Shopee ถือเป็นร้านค้าอีคอมเมิร์ซที่มีผู้เข้าชมสินค้ามากที่สุด แซงหน้า Lazada ไปเมื่อไตรมาสที่ 1 ปี 2019 นี้เอง หากมองย้อนลงไปหนึ่งปีก่อนหน้านี้จะเห็นความพยายามที่มากขึ้นเรื่อย ๆ ของ Shopee ที่พยายามก้าวขึ้นมากระทบไหล่กับ Lazada ความบากบั่นนี้เริ่มเห็นผลลัพธ์ชัดเจนขึ้นตั้งแต่ไตรมาสที่ 4 ปี 2018 ที่ Lazada มีจำนวนผู้เข้าชมสินค้าเกือบ 200 ล้านคน ในขณะที่ Shopee ทิ้งห่างอยู่ประมาณ 20 ล้านคน แต่ก็ตามมาก้าวแซงหน้าได้เล็กน้อยในไตรมาสที่ 1 ปี 2019 และนำหน้าอย่างเห็นได้ชัดในไตรมาสที่ 2 ปี 2019 รวมไปถึงจำนวนการดาวน์โหลดแอพพลิเคชั่นที่ Shopee ขึ้นเป็นอันดับที่ 1 ถึง 5:6 ประเทศในภูมิภาค (Lazada ครองอันดับที่ 1 ในประเทศไทยเท่านั้น) ปรากฎการณ์แซงหน้าของ Shopee นี้ หาก Lazada ยังไม่มีแผนเด็ดมาทวงบัลลังก์คืน คาดว่าอาจเสียแชมป์ไปอย่างกู่ไม่กลับก็เป็นได้ งานนี้คงต้องวัดกันที่ครึ่งปีหลังของปี 2019 นี้ ว่า Lazada จะกลับมาทำให้เกมพลิกได้หรือไม่

JD Central ชิงส่วนแบ่งการตลาดในไทยได้อย่างสง่างาม

ไม่ง่ายเลยที่ร้านค้าอีคอมเมิร์ซหน้าใหม่จะก้าวขึ้นมาติดอันดับต้น ๆ ในภูมิภาคได้ในเวลาอันสั้น แต่ไม่ใช่กับ JD Central ที่เพิ่งเปิดตัวเมื่อเดือนมิถุนายน 2018 (ไตรมาสที่ 2) แต่กลับเป็นร้านค้าอีคอมเมิร์ซที่มีผู้เข้าชมสินค้าติดอันดับ 1 ใน 10 ของประเทศไทย ถ้านับกันดี ๆ แล้วร้านค้านี้เพิ่งฉลองวันเกิดครบรอบหนึ่งปีไปเองด้วยซ้ำ! ยังไม่รวมการครองอันดับที่ 4 (ประเทศไทย) ของแอพพลิเคชั่นที่มีผู้ใช้งานรายเดือนสูงสุดอีกด้วย (Monthly Active User) ดูเหมือนความสำเร็จจะอยู่ภายใต้การคุมบังเหียนของ JD.com ที่เลือกจับมือกับเจ้าของห้างสรรพสินค้ายักษ์ใหญ่อย่าง Central ในไทย ยังไม่นับ JD.ID (ติดอันดับที่ 5 ในประเทศอินโดนีเซีย) และการมอบเงินระดมทุนให้กับ Tiki (ติดอันดับที่ 3 ในประเทศเวียดนาม)

11 Street ปิดตัวลงถึงสองประเทศ

ดูเหมือนว่าพักหลัง ๆ ในช่วง 1-2 ปีที่ผ่านมา ร้านค้าสัญชาติเกาหลีนาม 11 Street ดูจะไม่ค่อยมีบทบาทในสงครามอีคอมเมิร์ซสักเท่าไหร่ แล้วก็มาถึงจุดแตกหักที่ต้องถอยทัพกลับไปบ้านเกิด ซึ่งเหตุการณ์นี้เกิดขึ้นถึงสองประเทศในเวลาไล่เลี่ยกัน เริ่มจากประเทศไทยที่ 11 Street ประกาศอำลาวงการด้วยการขายหุ้นให้เจ้าของกิจการเอเจนซี่ดูแลคอนเสิร์ตและศิลปินเกาหลีที่เข้ามาแสดงในไทย พร้อมเปลี่ยนชื่อเป็น 411 estore รวมไปถึงการขยายกลุ่มเป้าหมายเพื่อครอบคลุมความต้องการของติ่งเกาหลีในไทยมากขึ้น และอีกหนึ่งตลาดอีคอมเมิร์ซที่ร้านค้านี้ต้องโบกมือลาเช่นกันคือ ประเทศมาเลเซีย ปัจจุบันเปลี่ยนชื่อเป็น PrestoMall แพลตฟอร์มอีคอมเมิร์ซที่มาพร้อม eWallet ช่องทางชำระเงินที่ครอบคลุมทุกไลฟ์สไตล์ของลูกค้าได้อยู่หมัด เหตุการณ์การถอนตัวของ 11 Street นับเป็นตัวอย่างให้เห็นว่า สงครามอีคอมเมิร์ซที่เข้มข้นเรื่อย ๆ นี้ ไม่ใช่ว่าปลาใหญ่กินปลาเล็กเท่านั้น แต่ไม่ว่าใครก็สามารถเข้ามาเป็นส่วนร่วมของสงคราม และถอนตัวออกไปได้ทั้งนั้น ไม่ว่าเจ้าใหญ่หรือเจ้าเล็ก ของอย่างนี้ขึ้นอยู่กับการวางแผนทางการตลาดล้วน ๆ

อีคอมเมิร์ซสาย ‘อิเล็กทรอนิกส์’ มาแรง ดัน ‘Chilindo’ ตกอันดับในไทย

หากไม่นับ Lazada และ Shopee ที่มักจะแย่งกันเป็นอันดับ 1-2 แล้ว ในประเทศไทยดูเหมือนร้านค้าอีคอมเมิร์ซสายอิเล็กทรอนิกส์จะมาแรงในปัจจุบัน (ไตรมาสที่ 2 ปี 2019) เพราะร้านค้าที่ติดอันดับ 3 ใน 5 คือ Notebook Space, JIB และ Advice ซึ่งตามหลังเพียง Lazada และ Shopee เท่านั้น อีกหนึ่งไฮไลท์ที่น่าสนใจคือ ‘Chilindo’ ร้านค้าอีคอมเมิร์ซแบบประมูลสินค้าที่มักจะครองอันดับ 3 มาตั้งแต่ไตรมาสที่ 1 ปี 2018 กลับถูกดันตกไปเป็นอันดับที่ 6 ตามหลังสามร้านค้าอิเล็กทรอนิกส์ข้างต้นในไตรมาสที่ 2 ปี 2019 นี้

ในครึ่งปีแรก 2018 VS 2019 ตลาดอีคอมเมิร์ซประเทศไหนออกตัวได้ ‘ดุ’ กว่ากัน

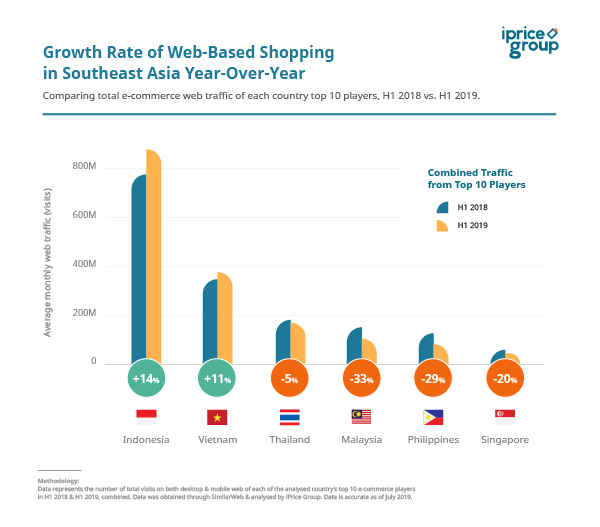

หากพูดถึงตลาดอีคอมเมิร์ซในภูมิภาคเอเชียตะวันออกเฉียงใต้ เหล่าประเทศที่เป็นแกนนำสำคัญในการขับเคลื่อนเห็นจะได้แก่ มาเลเซีย, อินโดนีเซีย, เวียดนาม, สิงคโปร์, ฟิลิปปินส์ และไทย ในโลกธุรกิจการเปิดตัวแรงตั้งแต่ 1-2 ไตรมาสแรกดูจะเพิ่มแต้มต่อได้ดี ทีนี้หากลองนำจำนวนผู้เข้าชมสินค้า (Traffic) ของร้านค้าอีคอมเมิร์ซ 10 อันดับแรกในแต่ละประเทศมาวิเคราะห์กันจะเห็นผลลัพธ์อย่างชัดเจนว่าตลาดอีคอมเมิร์ซในประเทศไหนเปิดตัวได้ ‘ดุ’ ที่สุด ดังนี้

- อินโดนีเซีย: ตลาดอีคอมเมิร์ซที่หากวัดกันที่จำนวนประชากรดูจะชนะขาดลอยไปเลย มากไปกว่านั้นยังเป็นประเทศที่มีกลยุทธิ์ทางการตลาดเหนือชั้นเป็นอันดับที่ 1 เห็นได้จากการเปรียบเทียบระหว่างครึ่งปีแรก 2018 VS 2019 ที่มีจำนวนผู้เข้าชมเว็บไซต์เพิ่มขึ้นถึง 14%

- เวียดนาม: อีกหนึ่งตลาดอีคอมเมิร์ซที่เปิดตัวได้ ‘ดุ’ เป็นอันดับที่ 2 จากการมีผู้เข้าชมเว็บไซต์เพิ่มขึ้น 11% ซึ่งนอกจากตลาดอินโดนีเซียแล้ว เวียดนามดูจะเป็นประเทศที่มีกลยุทธิ์การดำเนินธุรกิจที่ดี ต่างจากอีก 4 ประเทศที่เหลือ ซึ่งมีจำนวนผู้เข้าชมเว็บไซต์น้อยลงเมื่อเทียบกับครึ่งปีแรกของปี 2018

- ไทย: แม้จะเป็นตลาดอีคอมเมิร์ซที่จำนวนผู้เข้าชมเว็บไซต์น้อยลงจากครึ่งปีแรก 2018 แต่ก็ลดลงเพียง 5% เท่านั้น เมื่อเทียบกับอีกสามประเทศที่เหลือซึ่งลดลงเป็นถึงตัวเลขสองหลัก นับว่าไทยเป็นตลาดอีคอมเมิร์ซขนาดกลางที่ต้องคอยรอลุ้นว่าในอนาคตจะโตขึ้นหรือเล็กลงกันแน่

- มาเลเซีย: ประเทศที่ถูกเรียกว่า ‘English country’ ทำให้มีจำนวนนักลงทุนเข้าไปเปิดธุรกิจสตาร์ทอัพ และอีคอมเมิร์ซน้อยใหญ่กันเนื่องแน่น แต่กลยุทธิ์ทางการตลาดกลับมีประสิทธิภาพลดลงกว่าครึ่งปีแรกปี 2018 ทำให้จำนวนผู้เข้าชมเว็บไซต์ลดลงถึง 33% มากที่สุดในบรรดา 6 ประเทศ

- ฟิลิปปินส์: อีกหนึ่ง ‘English Country’ แต่มีจำนวนนักลงทุนเข้าไปประกอบธุรกิจไม่มากเท่ามาเลเซีย ในด้านตลาดอีคอมเมิร์ซก็มีจุดโดดเด่นไม่เยอะ ร้านค้าดัง ๆ ส่วนใหญ่จะมาจากภายนอก ซึ่งมีเพียง Argomall เท่านั้นที่มีสัญชาติฟิลิปปินส์ติดอยู่ในอันดับที่ 5 ของจำนวนร้านค้าอีคอมเมิร์ซทั้งหมด (ในฟิลิปปินส์) มีจำนวนผู้เข้าชมเว็บไซต์ลดลง 29% จากครึ่งปีแรก 2018

- สิงคโปร์: ประเทศเกาะเล็ก ๆ ที่มีจำนวนประชากรไม่มาก แต่กำลังซื้อสินค้าอีคอมเมิร์ซเรียกได้ว่าดูแคลนไม่ได้ มีจำนวนผู้เข้าชมเว็บไซต์ลดลง 20% เมื่อเปรียบเทียบจากครึ่งปีแรก 2018

แต่ก็ใช่ว่าทั้ง 5 ไฮไลท์ที่เราหยิบยกมารายงานจะเป็นบทสรุปของการแข่งขัน เพราะดูเหมือนว่าในไตรมาสที่ 3 2019 ที่กำลังมาถึงในอีกไม่ช้านี้ ร้านค้าอีคอมเมิร์ซทั้งหลายก็ต่างเตรียมงัดไม้เด็ดเป็นโปรโมชั่นฮอต ๆ และส่วนลดหนัก ๆ มาปูทางเพื่อก้าวเข้าสู่ไตรมาสที่ 4 2019 อันจะตามมาด้วยเทศกาล 11.11 Sale, 12.12 Sale และ Black Friday สามอีเว้นท์อีคอมเมิร์ซยักษ์ใหญ่ส่งท้ายปี งานนี้สำนวนไทยที่ว่า ‘สงครามยังไม่จบ อย่าเพิ่งนับศพทหาร’ ที่แปลให้เหมาะสมกับเกมการแข่งขันนี้ดีที่สุดก็คือ หากร้านค้าไหนยังไม่ชักธงขาวโบกมือยอมแพ้ เราก็ยังไม่รู้กันแน่ชัดหรอกว่าใครกันแน่ที่เป็นราชาร้านค้าอีคอมเมิร์ซตัวจริง เสียงจริง กันแน่!

เขียน และวิเคราะห์โดย ขนิษฐา สาสะกุล