จะว่าไปแล้ว เทคโนโลยีล้วนเข้ามามีบทบาทอย่างมากในทุกวันนี้ เริ่มตั้งแต่ตื่นนอนตอนเช้าจนถึงเข้านอน และหนึ่งในหลายเทคโนโลยีที่ทุกคนใช้ทุกวันคือเทคโนโลยีทางการเงินหรือ FinTech ไม่ว่าจะการถอน โอน เติม จ่าย ล้วนแต่สามารถทำได้ในสมาร์ทโฟน และด้วยเทคโนโลยีเหล่านี้นี่เองที่ทำรูปแบบธนาคารเปลี่ยนไปโดยสิ้นเชิง จากเดิมที่ให้ความสำคัญกับสาขาเพื่อนำบริการต่างๆ เข้าให้ถึงกลุ่มลูกค้าทุกที่ สู่การปรับโฉมเป็นที่ปรึกษาทางการเงิน และบริการแบบครบวงจรที่ส่งตรงไปยังสมาร์ทโฟน ช่วยให้เรื่องเงินง่ายยิ่งกว่าง่าย

โดยหลังจากที่ธนาคารเริ่มหันมาใช้เทคโนโลยี การแข่งขันก็ปรับเปลี่ยนไปอย่างมาก จากเดิมที่แข่งกันที่จำนวนสาขาและพื้นที่ครอบคลุมในการให้บริการ รวมไปถึงบริการที่หลากหลาย จนกลายมาเป็นแอปพลิเคชั่นที่ทำธุรกรรมทางการเงินต่างๆ ได้ด้วย หรือผู้นำในตลาดที่ถูกปรับเปลี่ยนไป จนนำไปสู่การต่อสู้ในอุตสาหกรรมการเงินและกลายเป็นการต่อสู้แบบที่ทุกธนาคารต้องเข้าร่วมรบด้วย จนก่อให้เกิดเป็น “สมครามโลก (การเงิน)”

หน้าที่ของธนาคาร

และรายได้ของแบงค์

หากแต่เมื่อลองมาดูธุรกิจการเงินจะเห็นว่า 3 ส่วนที่ช่วยให้ธุรกิจธนาคารเติบโตขึ้นได้ ประกอบไปด้วย การเก็บเงิน ซึ่งถือเป็นส่วนสำคัญในการสร้างความไว้ใจและความมั่นใจกับผู้ที่จะนำเงินมาฝาก นอกจากนี้ยังมีอัตราดอกเบี้ยเงินฝากเป็นสิ่งกระตุ้นให้เกิดความต้องการฝากเงิน เนื่องจากเป็นการสร้างรายได้จากเงินที่ไม่มีความจำเป็นต้องใช้ทำอะไร เป็นการทำให้เงินเพิ่มขึ้นงอกเงยโดยที่ไม่ต้องไปทำอะไรทั้งสิ้นเพียงแค่ฝากเงินไว้ที่ธนาคาร

การทำให้เงินเคลื่อนไหว หรือถ้าเข้าใจง่ายๆ คือการโอนเงินไปในสถานที่ต่างๆ เช่น ต้องการถอนเงินที่เชียงใหม่ของบัญชีที่อยู่ในกรุงเทพฯ ช่วยให้เกิดความสะดวกสบาย แต่มีค่าธรรมเนียมซึ่งถือเป็นรายได้ของธนาคารส่วนหนึ่ง นอกจากนี้การเป็นนายหน้าหรือโบรคเกอร์เพื่อนำเงินไปลงทุนในกองทุนต่างๆ หรือใช้ในการเล่นหุ้นก็เป็นการทำให้เงินเคลื่อนไหว ซึ่งเหล่านี้ล้วนแต่มีค่าธรรมเนียมซึ่งเป็นรายได้ของธนาคาร

การกดเงินสดจากตู้ ATM (Automated Teller Machine) ก็เป็นหนึ่งในรูปแบบที่ทำให้เงินเคลื่อนไหว แม้ว่าการกดเงินสดจากตู้ ATM จะมีความสะดวกมากและได้รับความนิยมย่างสูง เนื่องจากปัจจุบันมีจำนวนตู้ ATM ทุกธนาคารรวมกันทั้งประเทศมากกว่า 70,000 ตู้ครอบคลุมทุกพื้นที่สำคัญ แต่ตู้ ATM ก็ถือเป็นรายได้ที่สำคัญของธนาคาร เนื่องจากการกดเงินสดต่างธนาคารจำเป็นต้องเสียค่าธรรมเนียม และการกดเงินสดข้ามพื้นที่จังหวัดของบัญชีก็ต้องเสียค่าธรรมเนียม

และการปล่อยกู้สินเชื่อ ซึ่งในส่วนนี้ถือเป็นรายได้หลักของธุรกิจธนาคาร เนื่องจากเงินที่จะนำมาปล่อยกู้ก็คือเงินฝากของทุกคนนั่นเอง โดยสินเชื่อเหล่านี้มีอัตราดอกเบี้ยที่สูงพอสมควรเมื่อเที่ยบกับอัตราดอกเบี้ยเงินฝาก อีกทั้งเงินทุนที่นำมาปล่อยกู้ก็ไม่ใช่เงินของธนาคาร แต่เป็นเงินของผู้ฝากเงิน

สงครามโลก (การเงิน) ครั้งที่ 1 อุบัติ

จากการไปที่สาขาสู่การสัมผัสบนมือถือ

หากจะกล่าวถึงชนวนเหตุแห่งการพลิกโฉมเทคโนโลยีการเงินก็คงต้องบอกว่า เพราะนักท่องเที่ยวจีนคือสาเหตุหลัก เนื่องจากประเทศจีนเข้าสู่ยุคสังคมไร้เงินสด (Cashless Society) โดยนักท่องเที่ยวจีนติดรูปแบบการชำระเงินด้วย QR Code จากประเทศจีน ประกอบกับรัฐบาลได้กำหนดรูปแบบการโอนเงินผ่านเบอร์มือถือในรูปแบบพร้อมเพย์ (Prompt Pay) ซึ่งจะช่วยให้สามารถตรวจสอบธุรกรรมการโอนได้ ช่วยให้สามารถตรวจสอบการโอนเงินได้อย่างถูกต้อง ที่สำคัญไม่มีค่าธรรมเนียมใดๆ ทั้งสิ้น

เพื่ออำนวยความสะดวกแก่นักท่องเที่ยวจีน ธนาคารแห่งประเทศไทยจึงได้วางแผนในการใช้เทคโนโลยีการชำระเงินรูปแบบเดียวกับจีนอย่าง QR Code ผ่านระบบพร้อมเพย์ (Prompt Pay) เนื่องจากไม่ต้องเสียเวลาหาตู้ ATM เพื่อกดเงิน สามารถจ่ายเงินด้วยมูลค่าน้อยที่สุดเพียง 1 บาท ที่สำคัญไม่ต้องเสียค่าธรรมเนียมใดๆ ทั้งสิ้น

ซึ่งธนาคารต่างๆ ก็เข้าร่วมใช้เทคโนโลยี QR Code นี้ รวมไปถึงการจัดทำและปรับปรุงแอปพลิเคชั่นของธนาคาร เพื่อให้สอดรับกับเทคโนโลยี QR Code ทั้งในฝั่งของผู้ใช้งานตามปกติและในฝั่งของพ่อค้าแม่ค้า โดยเป้าหมายคือกลุ่มพ่อค้าแม่ค้ารายย่อย เป็นการเปิดโอกาสให้เกิดการซื้อขายได้ง่ายขึ้น

สงครามโลก (การเงิน) ครั้งที่ 2 ปรากฎ

เมื่อแบงค์ยอมตัดกำไรออก ไม้เด็ดงัด e-Wallet

ในระหว่างที่แบงค์พยายามปรับรูปแบบธุรกรรมการเงินเข้ามาสู่โลก FinTech กลุ่มธุรกิจการเงินอิเลคทรอนิกส์หรือกลุ่ม e-Wallet ก็อาศัยจังหวะนี้ในการุกตลาด เนื่องจากที่ประเทศจีนธุรกิจการเงินที่ประสบความสำเร็จในด้าน FinTech อย่างมากก็ไม่ใช่ธนาคารหากแต่เป็น AliPay และ WeChat Pay ซึ่งทั้งคู่อยู่ในรูปแบบ e-Wallet

ขณะที่ในไทย แม้ว่าธุรกิจธนาคารจะปรับตัวเข้าสู่โลกออนไลน์ แต่ก็ยังมีจุดอ่อนในเรื่องค่าธรรมเนียม ที่เรียกว่าเป็นกำไรแบบง่ายๆ ที่ได้จากการทำธุรกรรมการเงิน (Transaction) โดยเฉพาะการโอนเงินไปยังต่างธนาคาร และการชำระบิลต่างๆ ซึ่งค่าธรรมเนียมเหล่านี้เมื่อรวมกันเป็นเม็ดเงินที่มากพอสมควร ถึงขนาดที่แบงค์มากกว่าเป็นกำไรที่แทบไม่ต้องลงทุนอะไรเลย

ส่วนหนึ่งของค่าธรรมเนียมเหล่านั้น เกิดจากการทำธุรกรรมการเงินผ่านตู้ ATM ซึ่งในอดีตตู้ ATM จะมีโมเด็มและซิมไว้เพื่อเชื่อมต่อโลกอินเตอร์เน็ต ในอดีตการเชื่อสัญญาณอินเตอร์เน็ตแต่ละครั้งมีค่าใช้จ่าย นั่นค่าใช้จ่ายที่ผ็ทำธุรกรรมการเงินต้องชำระบวกค่าธรรมเนียมของธนาคาร ต่อมาเมื่อเทคโนโลยีเชื่อมต่ออินเตอร์เน็ตพัฒนาขึ้นพร้อมกับค่าบริการที่ถูกลง ทำให้ต้นทุนในการเชื่อมต่ออินเตอร์เน็ตของธนาคารถูกลงจนแทบจะไม่เป็นต้นทุนอีกต่อไป นั่นจึงทำให้ค่าธรรมเนียมการทำธุรกรรมการเงินเป็นรายได้เข้าธนาคารเกือบ 100%

ย้อนกลับมาที่ e-Wallet ข้อได้เปรียบของ e-Wallet คือการไม่คิดค่าธรรมเนียม เนื่องจากที่ได้กล่าวไปแล้วว่า เทคโนโลยีการเชื่อมต่ออินเตอร์เน็ตพัฒนาขึ้นพร้อมกับค่าบริการอินเตอร์เน็ตที่ถูกลง เรียกว่ามีแพ็คเกจให้เลือกมากมาย ต้นทุนการเชื่อมต่ออินเตอร์เน็ตจึงแทบจะไม่มี นั่นทำให้ e-Wallet สามารถชำระและโอนเงินเข้าสู่บัญชี e-Wallet อื่นๆ ได้แบบไม่มีค่าธรรมเนียม อีกทั้ง e-Wallet ไม่จำเป็นต้องมีบัญชีธนาคาร แค่ลงทะเบียนในระบบก็เท่ากับเปิดบัญชีอิเลคทรอนิกส์ไว้แล้ว จากนั้นไปที่ร้านสะดวกซื้อเพื่อเติมเงินเข้า e-Wallet เทียบเท่ากับการฝากเงิน

นั่นจึงทำให้ธนาคารเริ่มปรับกระบวนทัพ โดยยอมหั่นรายได้ในส่วนค่าธรรมเนียมทิ้งไป และให้การถอนเงินผ่านแอปฯ การโอนเงินเข้าทุกธนาคาร และการชำระบิลทุกชนิดไม่มีค่าธรรมเนียมใดๆ ทั้งสิ้น เพื่อให้ผู้ที่ต้องการทำธุรกรรมการเงินสามารถทำได้อย่างไร้รอยต่อ ตัดสินใจได้ง่ายแบบไม่ต้องคิดถึงค่าธรรมเนียม และยังช่วยให้เกิดธุรกรรมการเงินเพิ่มขึ้นด้วย ซึ่งนี่คือชนวนสำคัญของการนำไปสู่ “สงครามโลก (การเงิน) ครั้งที่ 3”

สงครามย่อยสู้ศึกแบบหยั่งเชิง

ก่อนเตรียมตัวสู่สงครามครั้งใหม่

หลังจากการปรับงดค่าธรรมเนียมธุรกรรมการเงิน (Transaction) ธุรกิจธนาคารก็ได้เวลาปรับตัวขนานใหญ่ ไม่ว่าจะเป็นการปรับตัวในส่วนของ Call Center ที่จะต้องมีการสอบถามถึงการใช้งาน หรือสอบถามเพื่อสร้างความมั่นใจในการทำธุรกรรมการเงินผ่านระบบออนไลน์ การปรับลดธนาคารรูปแบบสาขาเดิมให้เปลี่ยนไปเป็นผู้เชี่ยวชาญด้านการเงิน รวมไปถึงการเป็นที่ปรึกษาด้านการเงิน และการเข้าไปเป็นช่องการหนึ่งสำหรับการซื้อขายออนไลน์ในโลก Social Media

การปรับตัวครั้งนี้ยังส่งผลต่อผู้ค้าขาย เนื่องจากช่วยให้การค้าขายสะดวกมากขึ้น แต่ก็มาพร้อมกับพฤติกรรมของคนที่เปลี่ยนไป โดยเฉพาะความอยากได้สินค้าที่รวดเร็ว เรียกได้ว่าถ้าถามว่ามีสินค้าที่อยากได้หรือไม่ แล้วพ่อค้าแม่ค้าบอกไม่มี เท่ากับโอกาสลูกค้ารายนั้นมีสูงทันที ในทางกลับกันหากสินค้าไม่มีแต่ตอบลูกค้าไปว่ามี ความคาดหวังก็จะเกิดขึ้น ซึ่งหากไม่เป็นไปตามคาดหวัง ผลตอบรับอาจหนักกว่าที่คาดคิดไว้

นั่นจึงทำให้หลายธนาคารปรับเปลี่ยนรูปแบบธนาคารไปสู่การเป็นที่ปรึกษาทางธุรกิจ โดยเฉพาะบนโลกออนไลน์ เพื่อรับมือกับพฤติกรรมคนที่เปลี่ยนไป โดยเป็นช่องทางที่จะแสดงหารายได้ของธุรกิจธนาคารจากสินเชื่อกู้เงินต่างๆ ไม่ว่าจะเป็นสินเชื่อธุรกิจ สินเชื่อรายย่อย เป็นต้น

นอกจากนี้ ยังมีการปรับปรุงและพัฒนาแอปพลิเคชั่น ให้สอดรับการพฤติกรรมคนในยุคใหม่ที่เข้าใจระบบการเงินบนโลกออนไลน์มากยิ่งขึ้น รวมไปถึงการเสริมฟีเจอร์ใหม่ๆ เพื่อตอบโจทย์ความต้องการทำธุรกรรมรูปแบบการเงิน แถมยังผนวกระบบการเงินด้านอื่นๆ นอกเหนือจากบัญชีเงินฝาก เข้ามารวมอยู่ในแอปฯ เดียวอีกด้วย อย่างบัตรเครดิต บัญชีกองทุนฯ เป็นต้น

ทั้งหมดนี้มีเป้าหมายเพียงอย่างเดียว เพื่อให้เกิดการทำธุรกรรมการทางเงิน เฉกเช่นเดียวกับกลุ่ม e-Wallet ที่มีการจับมือกับพันธมิตรด้านอื่นๆ ทั้งเกม ร้านค้าสะดวกซื้อ เป็นต้น เพื่อให้ผู้ใช้งานทำธุรกรรมการเงินผ่านแอปฯ ของ e-Wallet เพราะนับจากนี้ธุรกรรมการเงินที่หลายคนคิดว่าเป็นเพียงแค่รายการเดินบัญชีของเงิน ต่อไปมันจะกลายเป็นข้อมูล (Data) ที่สำคัญ ที่จะทำให้รู้ว่าแต่ละคนต้องการอะไร เมื่อไหร่ เวลาไหน เท่าไหร่

สงครามโลก (การเงิน) ครั้งที่ 3

จุดสูงสุดของธุรกิจการเงิน

หากได้อ่านมาตั้งแต่ต้น คงจะทราบแล้วว่ารายได้ใหญ่สุดของธุรกิจธนาคารคือ ดอกเบี้ยที่ได้จากเงินกู้หรือสินเชื่อต่างๆ เนื่องจากเงินที่ปล่อยกู้ล้วนแต่เป็นเงินฝากของลูกกค้าธนาคาร โดยดอกเบี้ยสินเชื่อที่ได้คืนมาส่วนหนึ่งนำไปเป็นดอกเบี้ยเงินฝากหรือจะเรียกว่าเงินปันผลก็คงจะไม่ผิด แต่เงินส่วนใหญ่ที่เหลือจะเป็นกำไรของธนาคาร

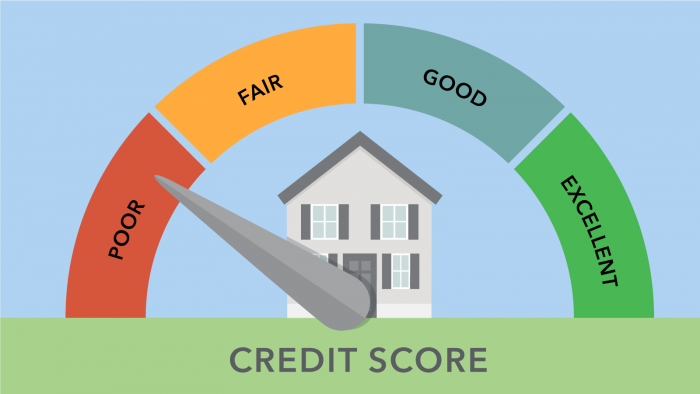

แน่นอนว่าการปล่อยกู้ ธนาคารย่อมมีปัจจัยเสี่ยงในเรื่องของการผิดนัดชำระและหนีหนี้ สิ่งที่มาช่วยประเมินคือจำนวนเงินเดือนจากสลิปเงินเดือน ที่อยู่เป็นหลักแหล่ง ที่ทำงานเป็นหลักแหล่ง เป็นต้น แต่นั่นก็ไม่ได้รับประกันได้ว่าจะไม่มีการผิดนัดชำระหรือหนีหนี้ ธนาคารเองก็จะยังคงมีความเสี่ยงต่อไป และธนาคารเองก็จะต้องหากฎหรือหลักฐานอื่นๆ เพื่ออุดช่องโหว่ และนั่นทำให้หลายคนขาดโอกาสในการกู้เงิน อย่างผู้ประกอบการที่เตรียมลงทุน เป็นต้น

แต่สิ่งที่ธนาคารกำลังจะทำต่อไปก็คือ การนำข้อมูล (Data) หรือก็คือธุรกรรมการเงินที่ผ่านมาของแต่ละคนมาประเมินความเสี่ยง โดยดูจากพฤติกรรมการใช้จ่าย รูปแบบการชำระหนี้ ปริมาณหนี้สินที่ชำระเมื่อเทียบกับรายรับที่เข้ามาในบัญชี เป็นต้น โดยทั้งหมดจะใช้ AI ในการประเมินและวิเคราะห์ความเสี่ยง ผ่านรูปแบบพฤติกรรมการใช้จ่ายเงิน

นั่นหมายความว่า ระบบสามารถวิเคราะห์ได้ทันทีว่า แต่ละคนมีศํกยภาพในการชำระหนี้ได้อยู่ที่เท่าไหร่ และจะสามารถปล่อยสินเชื่อได้ในวงเงินเท่าไหร่จึงจะมีความเสี่ยงน้อยที่สุดหรือไม่มีเลย ยิ่งไปกว่านั้นระบบยังสามารถคำนวนได้ว่า ช่วงเวลาใดที่ลูกค้ากำลังต้องการสินเชื่อ ซึ่งจะมีการนำเสนอรูปแบบสินเชื่อประเภทต่างๆ ที่เหมาะสมกับความต้องการเวลานั้น

และเพื่อให้การกู้เงินง่ายขึ้น แอปฯ ด้านการเงินต่างๆ ในอนาคตจะมรฟีเจอร์ในการขอกู้เงินผ่านแอปฯ ได้ทันที และด้วยการประเมินที่รวดเร็วผ่านระบบ AI ช่วยให้ผู้กู้ไม่ต้องเสียเวลารอนาน เช่นเดียวกันผุ้ที่ต้องการทำเรื่องของบัตรเครดิตก็สามารถใช้ระบบดังกล่าวในการทำเรื่องขอบัตรเครดิตได้เช่นเดียว ซึ่งเรียกระบบการกูเงินแบบนี้ได้ว่า “ดิจิทัล เลนดิ้ง (Digital Lending)”

ชวนวิเคราะห์ Blockchain เทคโนโลยีอนาคต

จุดเปลี่ยนสู่การกูเงินแบบ P2P ในวง e-Wallet

แน่นอนว่ากลุ่มธุรกิจการเงินอย่าง e-Wallet ก็มองการทำ Digital Lending ไว้ด้วย เนื่องจากยังมีกลุ่มคนอีกจำนวนหนึ่งที่ยังไม่มีบัญชีธนาคาร ยกตัวอย่างเช่น พ่อค้าขายอาหารรถเข็น หรือชาวนาชาวไร่ที่อยู่ห่างไกลจากตัวเมือง เป็นต้น แต่ก็สามารถทำธุรกรรมการเงินได้ รวมไปถึงการกู้ยืมเงินแบบ Digital Lending ผ่านระบบของ e-Wallet ซึ่งกลุ่มธุรกิจของ e-Wallet ก็มีการเตรียมการกู้ยืมเงินแบบ Digital Lending ไว้มาระยะเวลาหนึ่งแล้ว หากแต่ส่วนใหญ่เป็นการกู้เงินแบบรายย่อย (Nano Finance)

ส่วนหนึ่งที่กลุ่มธุรกิจ e-Wallet ใช้ก็คือ การตรวจสอบรูปแบบการทำธุรกรรมทางการเงิน ในลักษณะ Credit Scoring และแน่นอนว่า ธนาคารเองก็จะใช้รูปแบบเดียวกันนี้ในการประเมินความเสี่ยงการปล่อยสินเชื่อ ซึ่งการปล่อยสินเชื่อของธนาคารจะเป็นรูปแบบการปล่อยสินเชื่อขนาดกลาง (Micro Finance) ที่ให้วงเงินหลักหมื่นบาทขึ้นไปแต่ไม่เกินหลักแสนบาท

แน่นอนว่ากลุ่มธุรกิจ e-Wallet ไม่มีฐานการเงินขนาดใหญ่แบบที่สามารถปล่อยสินเชื่อขนาดกลางได้อย่างธุรกิจธนาคาร ทางเดียวที่กลุ่มธุรกิจ e-Wallet จะสามารถขยายการให้สินเชื่อไปสู่ขนาดกลางได้ คือการทำ Digital Lending ในรูปแบบของ P2P (Peer to Peer) หรือการเชื่อมโยงระหว่างผู้ให้กู้กับผู้กู้โดยตรงแบบไม่ผ่านคนกลาง

ซึ่งการกู้สินเชื่อแบบ P2P มีข้อดีตรงที่ไม่มีคนกลางอย่างธนาคาร ที่เป็นผู้กำหนดค่าธรรมเนียมหรือรูปแบบการชำระ รวมไปถึงจำนวนวงเงิน หากแต่ทั้งหมดเกิดจากการตกลงระหว่างผู้กู้และผู้ให้กู้ แน่นอนว่ารูปแบบดังกล่าว หากไม่มีการควบคุมก็ไม่แตกต่างกับการกู้เงินนอกระบบ นั่นจึงทำให้เทคโนโลยี Blockchain จะมีส่วนสำคัญอย่างยิ่งในการทำให้เกิด Digital Lending ในรูปแบบ P2P นั่นเพราะเทคโนโลยีบล็อกเชนมีระบบความปลอดภัยที่เป็นที่ยอมรับในระดับสากล และเทคโนโลยี Blockchain ยังช่วยให้เกิดความโปร่งใสในข้อตกลงหรือสัญญาการทำสินเชื่อแบบ P2P

แล้วความเสี่ยงในการทำสินเชื่อผ่านรูปแบบ P2P จะเป็นเช่นไร?

นี่คือจุดที่ทำให้ธุรกิจ e-Wallet จะเข้ามามีส่วนช่วยอย่างมากผ่านรูปแบบการทำ Credit Scoring นั่นหมายความว่าธุรกิจ e-Wallet สามารถสร้างวง Blockchain ขึ้นมา ให้ผู้ที่สมัครสมาชิก e-Wallet สามารถขอสินเชื่อกับสมาชิก e-Wallet ด้วยกันเองภายใต้การดูแลของธุรกิจ e-Wallet ภายใต้อัตราดอกเบี้ยตามที่กฎหมายกำหนด หรืออาจมีอัตราดอกเบี้ยที่ถูกกว่าธนาคารซึ่งขึ้นอยู่กับการเจรจาและข้อตกลง

หากรูปแบบการวิเคราะห์นี้เป็นจริง นี่จะเป็นความท้าทายครั้งใหญ่ของอุตสาหกรรมการเงินอย่าง…ธนาคาร!!!